今までご依頼頂いたお客様で、御承諾をして頂けたお客様の声を掲載しています。

神奈川県 Hさま 58歳 女性 [独身 預貯金600万円]

現在、預貯金が600万円あり、毎月16万円を預貯金に回そうかと思っています。

65歳の定年時の退職金は約1,100万円ほどです。

3年前に20年ローンで住居を購入しました。

65歳時の定年時のローン残高は約1,200万円です。

現在、1人で暮らしています。

【ご相談内容】

- 年金について教えて欲しい

- 節約について教えて欲しい

- 毎月の16万円をどの様に運用したら良いのか教えて欲しい

- 現預金600万円の運用方法を指導して欲しい

- 現在、加入している保険や加入予定の保険について必要の有無を教えて欲しい

- 将来の資金繰りについて教えて欲しい

『年金について』

Hさまは、将来に不安を感じ65歳引退時から5年間延長して働き70歳まで年金受給を遅らせるとの事。

回答:ねんきん定期便を確認し、年金額の予定と5年間繰り下げた時の年金額の予定をお伝えしました。

『節約について』

全体的な見直しを希望。

回答:まず、格安SIMへの乗り換えを指導させて頂き、その他は固定費の削減について解説させて頂きました。非常にコンパクトに生活されていたので、他に指導させて頂く所はありませんでした。

『月額16万円の運用について』

頑張って、月額16万円を拠出します。どの様に運用すれば良いですか?

回答:『つみたてnisa(月額33,333円)』『iDeCo(月額23,000円)』を満額したいとの事でしたので、オススメした後それぞれのポートフォリオ案を出させて頂きました。

残りの10万円についても、同様にポートフォリオ案を出させて頂きました。

後のご面談時に『iDeCo』『つみたてnisa』についてはご提案通りにされるとの事。

10万円のポートフォリオについては、他商品にわたるので管理の面などから無難に『全世界株式』1本でいきます。とご決断されました。

『現預金600万円について』

現在の預金が600万円あります。どの様に運用すれば良いですか?

回答:現預金の運用先については、現在の株価が超不安定な為300万円は普通預金。

300万円は、今は値上がり益は諦め、配当金だけを受け取り続け様子見をするのが良いとの判断で、高配当を受け取れるETFを2つ紹介しました。

『がん保険の加入について』

がん保険の加入を検討している。との事。

回答:Hさまの団体信用生命の内容を確認させて頂いた所、がん一時金が100万円出るタイプだと言う事が分かりました。

その上、がんになったとしても金銭的に余裕がある事。他に医療保険に加入されている事。を加味し、『新たに加入する必要はありません。』と回答しました。

『火災保険の見直しについて』

火災保険は今のままで良いでしょうか?

回答:Hさまはマンションにお住まいです。マンションで一番多い事故は水濡れです。

火災保険の内容を確認させて頂いた所、水濡れも対応している商品だったので、特に乗り換える必要はありません。と回答しました。

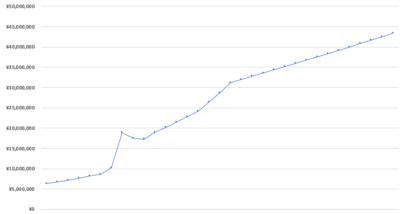

【Hさまの資産推移(予測)】

1)iDeCoは退職時の65歳まで運用

2)つみたてnisaは69歳まで続ける。バランスを考慮して73歳から資金を引き出し開始

3)毎月10万円の運用は68歳から資金引き出し開始

【総評】元々、支出が少なくコンパクトに生活されている為、月額16万円と言うかなりの枠を貯蓄に回す事ができ、資産は順調に右肩上がりになっています。

したがって、資産運用もそんなにリスクを取る必要もなく、現預金の600万円は今の情勢も加味し、配当益だけを受け取り続け、しばらく様子見でも全然問題ない。と言う結論に至りました。

Hさま自体に、老後資金の問題はなく、このまま何も無ければどんどん資産が増え続ける生活になる事が予想されます。

現在、Hさまはシングルでおられるので、現役で働く予定の70歳までに、全く働けなくなってしまった場合は、一度見直しが必要になるかも知れません。

したがって、生活に変化があれば新たにライフプラン表を作成しなおし、一緒に対策を考えていく事をお約束し、ご依頼を締め括りました。

【ご依頼を終えたHさまのご感想】

今回は年金額の計算から保険の見直し、節約、住宅ローン、積立てnisa、iDeCoを含む資産運用のポートフォリオ作成とすべて丸投げの依頼でしたが、最後まで誠実・丁寧なお仕事をしてくだり、中野さんに相談して本当によかったと思っています。

特に、投資はやってみたいと思っていましたが、はじめる勇気も知識もない私でしたので、今回、中野さんにポートフォリオの作成をしていただいたことで、すぐに安心して投資運用をはじめられることになったのは、とてもよかったです。

また90歳までのライフプランを表(年金不足分をどの資産運用でどのタイミングで補うということや退職後のいつiDeCoを受け取ったらいいかも細かく計算して表に組み込んで)にしてくださり、思っていた以上に資産形成できるということがわかり、老後への不安は解消され、明るい気持ちになりました。

このライフプランに沿って生活していけば大丈夫という安心感をいただきました。

これをきっかけにもっと投資について勉強してみたいという楽しみもできました。今回は大変お世話になりありがとうございました。

これからもお金のことは中野さんに相談させていただきたいと思いますので末永くおつきあいお願いいたします。 ※原文ママ

静岡県 Hさま 38歳 女性[専業主婦 預貯金3,500万円]

昨年、結婚し妊娠8ヶ月です。

預貯金は夫婦合わせて3,500万円です。

主人の年収は1,500万円。

私は現在無収入ですが、3年後にパートで働きゆくゆくは職場復帰したいと考えています。

【ご相談内容】

だか、投資素人のため買うタイミング躊躇する。

・新NISA制度の成長枠、積み立て枠、両方使うべきか。

・旦那は短期投資に興味ありますが、短期投資はどうでしょうか?

・生活防衛費は月30万想定。300万円は夫婦(計600万)で大丈夫でしょうか?

・NISAで産まれてくる子供の大学費用を準備したい。8~900万円を17歳で受けとるような運用を計画。

・新NISAのポートフォリオを組んで欲しい

『つみたてnisaで積み立て投資、一般NISAで一括投資のどちらが良いのか?』

制度が今年(2023年)で終わってしまうので、長期で運用できるつみたてnisaをオススメしました(一般NISA 5年 つみたてnisa 20年)。資金に余裕がある為、つみたてnisaの40万円を途中で引き出す可能性は低いと考えられます。

したがって、ポートフォリオは『全世界株式インデックス』の様な低リスクのインデックスファンド1本で『20年後に満期金を受け取れる保険』の様な感覚で持っておけば良いでしょう。

とアドバイスさせて頂きました。

『旦那は短期投資に興味ありますが、短期投資はどうでしょうか?』

やめておきましょう。とアドバイスしました。

資産運用は

・分散すれば分散すればする程リスクを減らせる事。

と言う資産運用の基本である『長期』『分散』の解説をさせて頂き、短期投資を投資未経験者が行うとギャンブルと同じになる。とアドバイスさせて頂きました。

『生活防衛費は月30万想定。300万円は夫婦(計600万)で大丈夫でしょうか?』

良い。と思います。

しかし、

・元々の預貯金が3,500万円と多額である事

であるので、まずは新NISAに全額運用する事をオススメしました。

と、同時に『一括投資』と『分割投資』のどちらが良いの?との疑問を頂いていたので、長期投資するのであれば、『一括投資』の方が圧倒的に資産が増える可能性が高い。と言う事を解説させて頂きました。

『NISAで産まれてくる子供の大学費用を準備したい。8~900万円を17歳で受けとるような運用を計画したい』

現在の預貯金を『新NISA』に回し、1年の満額分(360万円)を16年間運用(お子様大学入試時)した場合、予想資産は約1,100万円となっています。

したがって、新NISA(360万円×5年間)の内の1年分を大学入試時に回せば必要金額である8、900万円は十分間に合うであろう。とアドバイスさせて頂きました。

『新NISAのポートフォリオを組んで欲しい。また投資タイミングなども教えて欲しい』

現在、預貯金が3,500万円と多い方なので、新NISAの投資タイミングは『なるべく早く』満額入れる様にしましょう。とお伝えしました。

理由は、

・積み立て投資でリスクを減らすより、なるべく長期で運用した方が安定した運用結果が得られ、資産を最大化できる事。

が考えられるからです。

それと、H様、ご主人様共にポートフォリオを組ませて頂きました。

積み立て枠に関してはご夫婦共に一緒のポートフォリオで、基本的に操作する必要もない。かつ自分でリバランスできるポートフォリオを組みました。

成長投資枠に関しては、

H様は、今から投資を学ばれて中期的にポートフォリオを見直しつつ、平均を上回る年率を上げたい。ご主人様は利益を最大化しつつも、ポートフォリオはなるべくほったらかしが希望。との事だったので、それぞれ

H様→米国のセクター別、国内REIT、国内株式などで1,2年で少しずつ入れ替える様なポートフォリオを組みました。

ご主人様→国別にポートフォリオを組み、なるべく見直しの必要のないポートフォリオを組みました。

【総評】

ご主人様の年収が高く、H様が職場復帰されると毎年300万円以上の黒字が続く為、特別支出を抑える必要はありません。

手持ちの預貯金も多いので、2024年から始まる新NISAで満額運用すれば老後の心配はほぼありません。更にiDeCoもされるとの事なので、まさに鬼に金棒と言った印象を受けました。

しかしながら、ご主人様の支出が多いので、これ以上増えない様にとお伝えしました。

最後に、

新NISAの枠を超えて、まだ増えてくる資産をいつ引き出しても問題ない『ほぼノーリスク』な商品で運用する事。

2024年の新NISA開始時にはポートフォリオが変えた方が良い状況にあるかも知れないので、一報を頂く事。

などをお伝えして、ご面談を締め括りました。

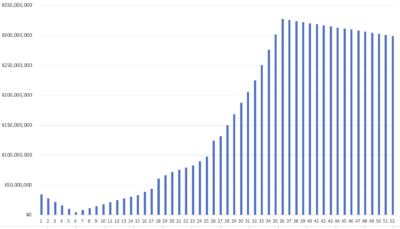

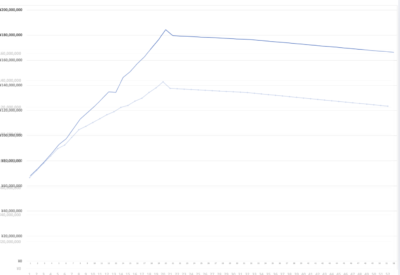

【Hさまの資産推移】

当初の5年間は、今ある現預金を全て新NISAに投資する為目減りしていますが、そこからは、とんでもなく右肩上がりになっています。更に、退職金、iDeCo、新NISAの受け取り。など総額3億円を超える資産を築く事ができる予定です。

【Hさまがご依頼をしようと思われた理由と、ご依頼後のご感想】

I さま 32歳 女性[新婚 月額10万円のポートフォリオ]

【ご相談内容】

【ご提案内容】

短期間で資産を増やしたいとの事でしたが、投資未経験と言う事から、つみたて投資枠で『米国株』をコアで直実にコツコツ増やす事をご提案させて頂きました。もう1つのコアとして『国内株』を少し取り入れています。

成長投資枠には、『インド株』『短期債券』『ゴールド』の3つで構成しました。

『インド株』は急成長が著しく、インドルピー自体も力を付けてきていますので、キャピタルゲインを為替差損で相殺される事はないと判断しました。

今後、米国が利下げに踏み切ると、米ドル安に動きますので、そうなるとインドなどの新興国にとっては株高に繋がるので、場合によっては爆上げが期待できる国の1つです。

米国債券ETFは、2023年に急激な利上げから大暴落してしまった価格が、来年利下げにより戻るだろうとの観測、更には米国の大暴落時のリスクヘッジとして取り入れました。

短期債券を紹介させて頂きましたが、

長期債券も例に出し、リスク許容度によりご自身で判断下さい。

と解説させて頂きました。

ゴールドに関しては、守りのアセットとして組み込んでいます。

このまま右肩上がりに価格が上昇しそうですが、米国などに問題がなく、順調に株価が推移した場合、米国株や国内株よりは劣ると考えています。

しかし、未だ続くロシアウクライナ紛争や、イスラエルの紛争。今後は中国による台湾侵攻などが次々起こってしまうと、その国の通貨価値は落ちてしまい、どの国にBETしようが全て暴落。なんて自体も考えておかなければと考え取り入れました。

それと、今後の事も見据え、『インド株』『債券ETF』『ゴールド』は米国ETFでの購入。つまりは米ドルでの購入にしました。

米ドル比率を25%取り入れています。

円安になった時のリスクヘッジと、世界の基軸通貨である米ドルでの方が選べる投資商品が圧倒的に多いので、今後の事を考え、米ドルでの資産を持っておく方が良いと考えました。

最後に、新NISA以外のアセットクラスとして『ビットコイン』をオススメしました。

ビットコインは、4年に1度の半減期が来年(2024年)春頃にやってくる事。今まで認められなかったビットコインETFが認可され、資金が一気に流入する可能性が出てきた事などプラス材料が多く、すでに上がり始めています。

過去のアノマリーから、ビットコインはまだまだ上昇すると感じ、予算外ではありますが、取り入れてみてはどうか?

とご提案しました。

しかし、ビットコインを始めとする暗号資産はボラティリティが激しく、少しの悪材料で大暴落なんて事もあり得る為、溶けて無くなっても許容できる資金だけに留めておく様にとも指導させて頂きました。

【ご依頼を終えたHさまのご感想】

茨城県 Yさま 49歳 女性 [リフォームについて]

お世話になります。

2022年の3月〜5月頃にかけてiDeCoやNISAについて夫婦でオンライン相談させていただいたYです。

古い家をリフォームして住む予定があり、ローンのことなどについてご相談させていただけないかお聞きしたくご連絡いたしました。

他にもいくつかお聞きしたいこともあり、相談を受けていただけるか、いつ頃可能かなど教えていただけると助かります。

※原文ママ

【ご相談内容】

・資産運用について。①iDeCo、新NISAの割合は今のままで良いか?②ポートフォリオはこのままで良いか?

・保険について。夫が加入している医療保険はこのまま加入しておいて良いか?

『リフォームについて』

①どのぐらいの費用をかけても問題なさそうか?

②頭金、月々の返済額、返済期間の設定。

聞き取りの結果、現在の家賃+75,000円までを予算に組み込まれていると分かりました。

期間は10年間で返済される事を希望されておりました。

アドバイスとしては

住宅ローンは長期で返済する方が良い事。

したがって、10年ではなくもっと長期的にゆったり返済しても問題ないですよ。

とアドバイスしました。

返済額シミュレーションを提出の後、お互いやり取りの結果、

住宅ローン控除が使い切れる13年でローンを組む事にされました。

結果、リフォームのお見積もりが予算より高くなってしまっていましたが、毎月の返済額に余裕を作ってもリフォームできそうでした。

他、

リフォームが大掛かりな事で補助金対象になり得ると思い、

補助金を申請してはどうですか?

とアドバイスさせて頂きました。

更に、Yさまのお住まいの自治体でも別途補助金受給に該当するかも知れない項目を見つけましたので、併せてご報告させて頂きました。

オマケのアドバイスとして、

ご夫婦のみに対して、家のスペースが広い様に感じたので、

絶対必要なリフォームだけに留めてはどうですか?

とアドバイスさせて頂きました。

この様にアドバイスした経緯は、

- 住んでみれば、余った部屋の有効活用方法や希望が出てくる事

- 余るであろう部屋は、当面物置の様になる可能性が高く、リフォームが不必要な事

などが想像できましたので、提案してみました。

余計な費用をかけない事で、更に毎月の支払いを抑える事ができ、希望が出てきた時に浮いた費用で希望通りのお部屋にリフォームされる方が賢明だと感じ、おせっかいですがアドバイス致しました。

『資産運用について』

①iDeCo、新NISAの割合は今のままで良いか?

現在、iDeCo60,000円。新NISA1,000円でしたが、

- iDeCoの受け取り時に課税される恐れがある事

- 職業上(フリーランス)、収入が安定しない可能性が会社員より高く、資金の流動性を確保しておいた方が良い事

を理由に

iDeCoの金額を減らし、新NISAの金額を増やした方が良いのではないか?

とアドバイスしました。

iDeCoは退職時に一括で受け取る。が正解ですが、積み立て年数×40万円が控除されます。

しかし、現在年間72万円を積み立てされており、このペースで積み立てすると受け取り時にいくらか課税されてしまうとの理由でiDeCoを減らした方が良いと考えました。

もう1つは、フリーランスと言う性質上、収入の浮き沈みがあるので、いつでも資金が引き出せる新NISAで一定額を積み立てておいた方が良いのでは?と考えました。

②ポートフォリオはこのままで良いか?

2年前にご相談頂いた通りに資産運用されておりましたが、状況は刻々と変化していますので少しアドバイスを加えました。

中野さん著書の【iDeCoかつみたてnisaで迷ったら読んでおく本】を読んだことをきっかけに、2年ほど前に夫婦でiDeCoとつみたてnisaのポートフォリオ組み立てをお願いしました。

今回、伯母から古い家を相続することになり、リフォームのための住宅ローンが必要になったのですが、お金の知識がなくどこから始めていいかわからなかったため、「お金のこと=FPさん」と思い浮かび再び中野さんにご相談することにしました。

ローンのご相談をするにあたり、ついでにという感じでiDeCoやnisaがどうなっているか証券会社のサイトを開いたところ、思ってもみないほどの利益が出ていてびっくりしました。

自分たちだけで組んでいたとしたらここまでの利益は出ていなかったので(本では読んでいてもリスクもある商品に思い切れていたか…)、2年前に中野さんに相談して本当に良かったと思いました。

せっかくiDeCoやnisaで利益が出ているので、今の情勢にあわせて見直しをしていただいたら、もっと利益が出るようになるのではないかと思い、今回は「リフォーム費用、住宅ローン借入れ額と返済期間」とあわせて、「iDeCo・nisaのポートフォリオ見直し」と少し前から気になっていた「生命保険見直し」の3本立てでご相談することにしました。

業者さんからお聞きしたリフォーム概算費用が想定していた金額より高く(築古なので仕方ないですが)、思ったようなリフォームできないと諦めていたのですが、中野さんからの回答で我々の想定額よりローンを組んでも生活を圧迫しないことがわかりました!

また、国や自治体からの補助金についても調べていただいたので、ローンの負担を減らすこともできそうです。

これであれば暮らしやすい家にリフォームできそうだなと一安心しているところです。

加えて、我々夫婦は考えてもいなかった住宅ローンと資産運用への資金の振り分けについてもご提案いただいて、プロとはこういう人をいうのだなとあらためて感動しました。

生命保険の見直しについても、このまま保険に加入した場合とその分を投資に回した場合の将来的なお金の差を算出していただき、より将来に資産を残せるような選択をすることができました。

年齢や家族構成だけでアドバイスいただいたわけではなく、しっかりとヒアリングをしていただいた上でのアドバイスだったので最適解を教えていただくことができたと思います。

世の中の情勢も我々のライフステージも変わってくると思うので、今後も定期的にご相談をしていこうと思っています。

※原文ママ

石川県 Mさま 31歳 女性[夫婦年収360万円 預貯金1,360万円]

初めまして。

FP中野様の書かれた本を頼りにiDeCoや積立ニーサを始めた者です。本の内容がとてもわかりやすく、知識のない自分でも資産形成に向けて行動を起こすことができ、感謝しております。

今回初めてメールさせて頂いたのは、今年、住宅の購入を検討しており、購入予算を考えるにあたって、今後の家計や資産のシミュレーションを自分なりにしているのですが、なかなか難しくて困っております。

将来受け取れる年金の額や、

iDeCoやニーサで受け取れる金額、

税金等で出ていく金額、

生活費や一時的な出費で出ていく金額の捉え方、

などなど考えることがいろいろあって頭の中が全然まとまりません。

2人目の子供を出産したところで、毎日の生活を回すのにいっぱいいっぱいで時間もあまり取れない中、パソコンで慣れないExcelをいじったり、分からないことを検索しているうちに時間だけが過ぎていき少し焦っております。

そういう状況でどなたかに助けを求めたく、信頼できるFP中野様にメールさせて頂きました。依頼内容がまとまっておらず申し訳ありません。

少しでも相談に乗って頂けましたら幸いです。

どうぞ宜しくお願いいたします。

※原文ママ

【ご相談内容】

【M家の世帯年収】

Mさま 年収60万円

預貯金 1,360万円

『住宅購入の頭金として、現在の貯金からいくらまで割いて良いのか』

世帯年収を考え、借りられる限度額が2,500万円前後だと考えました。

なるべく長期で借りれるだけ借りる方が良い。とアドバイスしました。

家の相場が3,000万円前後でした。

預貯金は、車2台購入+住宅購入の初期費用で約650万円を見積もり、残金である710万円の一部を頭金に充当すれば、3,000万円の住宅を購入する事も可能です。

と解説しました。

『iDeCoやニーサの運用の目安、もらえる金額、タイミング』

iDeCoとNISAの両方で運用されていましたが、iDeCoとNISAのバランスがアンバランスだと感じ修正すればどうか?とアドバイス致しました。

月額33,000円+預貯金300万円をこのままコツコツと資産運用を続けた結果、65歳時点で4,000万円超の資産になっていました。

Mさまのご希望でリスクはなるべく取りたくない。との事でごくごく一般的なポートフォリオにし、更に預貯金の300万円は資産増大よりも、配当金を受け取りながら資産を膨らませていくポートフォリオにしました。

にも関わらず、運用できる期間が長い事もあり資産は4,000万円超になっており、老後は悲観する事は無さそうだと解説しました。

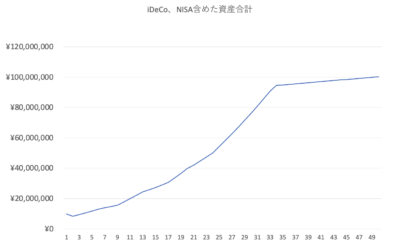

『トータルの資産推移予想』

年金額を計算の上、試算推移表を提示致しました。

- Mさまが来年にはパートの時間を延長され、9年後には完全に職場復帰される事

- 日々の生活が非常にコンパクトな為、毎年の収支がかなりプラスになっている事

もあり、65歳時点で資産は約9,000万円にまで膨れ上がっていました。

更に、年金生活に突入した後も資産は緩やかに増加。

したがって、このままの生活を維持されれば老後に不安を感じる必要もなく、このままの生活を維持されれば問題ないでしょう。

と解説しました。

【ご依頼を終えたMさまのご感想】

出産や育児等をきっかけにしていろいろと環境や状況が変わり、この先の家計について漠然とした不安がずっとありました。 でも我が家の家計のことを安心して相談できる相手も周りにおらず、モヤモヤを抱えたまま今後の見通し行き詰まりを感じていたので、著書を読んで「信頼できる」と思った中野様に初めて相談させて頂きました。 自分の場合、お金のことに関して知識があまり無いので「知りたいこと自体がよく分かってない状態」でしたが、いろいろと聞き取りして頂き、依頼内容を簡潔にまとめて頂き助かりました。 家計の資産推移をシミュレーションしてもらい、資産運用や住宅等の購入等についてもきめ細かく提案して頂きました。 自分の知識不足でわからない部分も分かりやすく教えて頂き、とても相談しやすかったです。 おかげ様で、「漠然とした不安」が「安心感」に変わり、将来の先行きに希望が持てました。 我が家の見通しの内容に合わせてシミュレーションやポートフォリオを修正して頂いたり、丁寧に寄り添った対応をして頂き、大変お世話になりました。 今後も心配なことが出てきたら、相談させて頂きたいと思います。 今回は本当にありがとうございました。

※原文ママ

愛知県 Nさま 53歳 女性[個人事業 iDeCo NISA資産配分]

初めまして

早速ですが 平成26年に老後資金と節税目的にiDeCoを開始、現在940万円程になりました。

ただ今 53歳。このまま70歳まで働き続けるつもりだったので60歳まで68,000円を拠出予定でしたが、先生の本でiDeCoは『税金の先延ばし』の制度。しかも一括受け取りの税額に驚き、慌ててメールさせてもらいました。

恐れ入りますが、今後の預け入れはストップまたは金額変更

そして60歳以降の受け取り方についてお教え頂けないでしょうかm(_ _)m

【ご相談内容】

【iDeCo、NISAの資金の振り分け】

現在のiDeCo、NISAの振り分けは

ご依頼主様

NISA0円

配偶者様

NISA 50,000円

でした。

このままのペースでiDeCoに資金を入れ続けると、iDeCoで受け取りの際に768万円のマイナスになってしまう事が予想される事が分かりました。

※所得控除のお得額−受け取り時の課税

ある程度NISAに資金を振り、受け取り方の方法を解説する事で『巨額に課税される所』を『ほぼ課税なし』にまでする事を可能にしました。

【iDeCo、NISAのポートフォリオ】

iDeCoは節税重視。

NISAは資産増大重視。

とし、

iDeCo、NISA全体でポートフォリオを組むと言う方法を提案しました。

iDeCoは節税重視なので、あまり利益を上げすぎると、課税額が増えてしまうので、ポートフォリオの債券部分を全てiDeCoに入れました。

逆に攻めの部分をNISAに入れました。

iDeCoので課税されずに受け取るには、60歳からある程度分割で受け取る必要があり、iDeCoに株式を入れてしまうと、どんな暴落が来ようと課税を加味し60歳で引き出さなければいけません。

一方NISAは引き出し予定は70歳との事なのでそれまでは長期投資できますので株式でも十分利益が出せると判断しました。

【年金額と老後生活についてのアドバイス】

ご夫婦共、国民年金のみなので年金額が少ないのでご心配されていた様です。

その為、70歳までしっかり働いて引退されるとの事でした。

しかし、

現在、毎月16万6,000円を資産運用され、すでに1,500万円を超える資産を保有されている事を加味し、試算した所、70歳まで頑張らなくてももう少し早く引退できそうです。

とお伝えしました。

更に、現在生活をコンパクトにされている事から、もう少し息抜きされても問題ないですよ。

とアドバイスさせて頂きました。

【保険の見直し】

『低解約返戻金保険』

現在、満期を終えられ、毎年利益が上がっているのでそのまま置いといた方が良いでしょうか?

との事でしたが、

『解約した方が良いです。』

とアドバイスしました。

理由は、現在積み上がっている利息を計算した所、約1.3%と低利息だった為。

です。

したがって、解約し、戻ってきた解約金で資産運用される方が得策です。

とお伝えしました。

『生命保険』

N様がご夫婦で共同経営されている事から、どちらかが今欠けてしまう様な事があれば、経営に多大な損失を受けてしまい、たちまち生活が行き詰まってしまう可能性があります。

したがって、生命保険は必要だ。とアドバイスしました。

更には、年金受け取り年齢ぐらいまでに絞ったもう少し安価な生命保険も併せてご提案しました。

『医療保険』

こちらも、どちらかが長期離脱されると経営に直結してしまうので、必要だ。とアドバイスしました。

しかし、入院に対して必要なのでなく、あくまで

『どちらかが入院する様な事態になった時に毎月の収入が目減りしてしまう分の補填として必要。』

と付け加えました。

【ご依頼を終えたNさまのご感想】

東京都 Bさま 58歳 女性[預貯金15万円 定年60歳]

現在、58歳ですが、これまで将来(老後)の計画を立てずに過ごしてきてしまいました。「老後の資金」について、気にはなっていましたが、そもそも現在の経済状況が非常に厳しいため、将来のことからついつい目を背けてきてしまいました。先日、Yさんから中野さんのアドバイスが非常に的確でためになっている、という話を聞いて、今更ですが、一度きちんとご相談してアドバイスをいただきたく、思い切ってご連絡しました。

【ご相談内容】

【現在の状況】

- 年齢58歳

- 預貯金15万円

- 定年60歳

【老後の現状について】

このままの生活であれば年金生活になった時に年間256万円の赤字。生涯で6,411万円の赤字になります。この6,411万円を0にする事を目標とします。

方法として

『節約』で徹底的に固定費を削減し

浮いた固定費を全て『資産運用』に回し

それでも足りないので

『年金の繰下げ受給』での年金アップと

『引退後のパート収入』で生涯年収が必要だと判断しました。

【節約について】

格安SIMのプラン変更、ネット回線の見直し、サブスクの見直し、お子様への生活費のご負担、更には食費の見直しなどをご提案しました。

【iDeCo、新NISAの振り分け】

すでにiDeCoを始められていた事や、iDeCoでの節税効果が高い事を考慮し、iDeCoの割合を増やしました。

【ポートフォリオについて】

運用期間があまり多くない事から、安全資産である『債券』を多めに取り入れ、リスク資産の『株式』も全世界株式インデックスファンド1本にしました。

【年金、老後生活について】

年金を繰下げ受給する事により、年金額をアップ。

65歳以降もパートを始める事により生涯年収のアップ。

をご提案しました。

【その他のご相談】

『地震保険』をご検討されている事。『老後は海外移住』をご検討されている事。などのご相談も受けさせて頂きました。

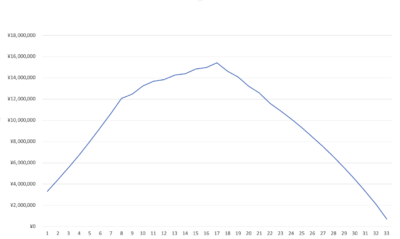

【生涯の資産推移】

【総評】

預貯金が少なく、58歳と老後までの時間が少ない事から、

『節約』で徹底的に資金を浮かす。

浮いた分全てを『資産運用』に回す。

それでも足りないので『年金の繰下げ受給』により年金額をアップさせる。

年金受け取りが遅くなった分は『パート収入』で繋ぐ。

とかなり徹底的な見直しを実施しました。

が、年金の繰下げをすればするほど、資金的には楽にはなりますが、老後楽しめる期間が少なくなってしまうので、何度も計算を繰り返し、繰下げと生活費のちょうど良い年齢を導きだしました。

【ご依頼を終えたBさまのご感想】

今回、友人からの紹介で、FP中野さんに、老後に向けて経済的なご相談をさせていただきました。

これまで、日々の生活に汲々としており、目先のことしか考えておらず、将来、老後のことはあまり考えていませんでした、もうすぐ60歳という年齢になって、いよいよ不安が大きくなり、いろいろ考えると心配で胸が押しつぶされそうな気持になるのですが、一方で、何をどうしたらよいかわからず、思考停止状態に陥っていました。そんなとき、友人にFP中のさんの著書(『50代ですが、、、老後の資金が足りません!』)を紹介され、本を読んだうえで、思い切って中野さんにご相談することにしました。

お金のことには本当に疎くて、なるべく見ない、考えないようにしてきましたが、事前調査で、自分の生活費やさまざまな経費、年金、退職金のことなど、初めて現状が明らかになりました。結果、想像どおりではありますが、経済的にかなり厳しい状況であることが、客観的に判明しました。

中野さんから、日々の生活の中での節約術や、老後生活の経済的な計画、資産推移について資料を作成いただき、面談でそれを丁寧にご説明いただきました。数字に弱く、投資についてもまったく素人だったので、初歩的な質問をたくさんさせていただきましたが、ひとつひとつ、ホワイトボードなども使ってご説明いただいたおかげで、書籍でも説明されていないような常識的なことまで、理解することができました。

また、自分の状況を調べているときはかなり絶望的な気持ちになっていましたが、プロの目で、これからでもできることを説明していただき、いくつものアイデアを提案していただいたおかげで、まだまだこれからでも改善できるところはあるのだ、と少し前向きな気持ちになることができました。

また、とくに、海外移住の可能性についても、いろいろ調べていただいたおかげで、これまで自分が持っていたイメージが間違っていたこともわかりました。思い切って質問してみてよかったです。

今回、中野さんにご相談することで、自分の現状を客観的に見ることができたこと、またプロからアドバイスをいただいたことで、やみくもに不安だった自分の状態を脱却することができたことが一番の成果だったかと思います。

中野さんに作っていただいた資料を折を見て読み返し、自分がやらなければいけないことを確認しながら、これからコツコツと頑張っていきたいと思います。

中野さん、どうもありがとうございました。

※原文ママ

神奈川県 Tさま 71歳 女性

こんにちは。

ご相談をお願いします。

今の状況を聞いていただき、どう考えていけばよいのか、アドバイスをいただきたいです。

私は71歳、夫は75歳、現役です。

年金受給者です。

手元に300万円あり、これをどうするのか?しないのか?こんな感じの相談です。

【ご相談内容】

【現在の状況】

- 年齢71歳

- 預貯金300万円

- 定年 なし

【引退後の生活について】

現在、ご夫婦とも『給与所得』+『年金』収入があり、『余裕』がある状態です。

が、

・生活費が月額40万円と高額な事。

・年金額より収入の方が多い事。

を鑑みて『節約』を徹底する様にご指導させて頂きました。

現在、同居の娘さまと合わせて9つの医療保険に加入されていました。

年齢を加味し、慎重に見直しをさせて頂きました。

スマホを3大キャリアにしており、高額でしたので、見直しさせて頂きました。

他、食費の節約など細かい所も見直しさせて頂きました。

現在、月額8万円の積み立てを実施されていましたが、節約で浮いた分+更に余裕がある分を運用に回す様にお伝えしました。

【ポートフォリオについて】

全世界株式インデックスファンドで運用されていた事もあり、そのまま継続し、更には年齢なども考慮し債券などもあります。と提案させて頂きました。

【総評】

現在は収入があるので、余裕のある生活ではありますが、食費のみで月額40万円と高額だったので、仕事の引退を余儀なくされた時、一気に生活が一変すると感じました。

したがって、現在の支出をなるべく減らす。更には今の余裕がある内に少しでも資産運用に回す事を徹底して指導させて頂きました。

【ご依頼を終えたTさまのご感想】

様々な事情で わずかな蓄えしかない状態で

当方70代

ほぼ 先が見えているような状況で

このまま 銀行に預けたままでは 何も変わらない

むしろ減る一方だと

なんとか しなくてはと 具体的にどうすればよいのかと

NISA関連の本をあれこれと探しているときに

中野様の ご本に出会いました。

まず、ご提案のとおり 楽天証券から ○○を購入しました。

そのあと、

* 堅実な印象がある。

* とても気さくな印象が本のテンポから感じた。

* 年寄りにも 優しそう。

* どんな質問にも 気長に答えていただけそう。

など、とても 単純な動機で

(真剣でしたが)面談をお願いしました。

色々 お話をしっかり聞いていただけ

やんわり 励ましてもいただき

何よりも

堅実な 考え方に

安心して

ポートフォリオ

家計面での 見直しをお願いしました。

大雑把な性格もあり、

数字把握が苦手でやってきましたが

この度の ご提案(お話)で

とても 経済面で すっきりすることができました。

特に 保険の考え方

投資の考え方

今後の 経済面での見通し

などなど

納得できました。

現在、アドバイス通り、実践中です。

今のところ、感想はここまで ですが

ご報告を 1年後くらいに

また、(元気で) させていただきたいです。

何よりも ずっと お付き合いをお願いしたいと思っております。

ありがとうございました。

※原文ママ

東京都 Sさま 44歳 女性

積立NISAやiDeCo等を検討しているのですが、配分等、ご相談させていただきたいです。どうぞよろしくお願いいたします。

生活費節約、改善、節税についてのアドバイス

【ご相談内容】

【アドバイス】

①ポートフォリオについて

ご依頼主様、旦那様ともiDeCoをご検討中との事でしたが、

旦那様が『小規模企業共済』を高額で掛けていた為、

出口での『退職所得控除』で引ききれないと判断し、

iDeCoはご依頼主様だけで実施する様にお勧めしました。

その上で

NISA、iDeCoそれぞれのポートフォリオ案を提出しました。

また、NISAの枠である1,800万円の枠を埋めれそうであったので、その後の資産運用についてもアドバイスさせていただきました。

②老後資産について

現在ご夫婦で自営業をされており、かなりの収入がある事から、

このペースで貯蓄を続ける事ができれば、ご希望であるお二人のお子様の大学院進学の費用を加味しても、十分な資産を築ける予定です。

さらに、今回ご相談頂いた事で資産運用にかなりの資金を投じますので、資産がご相談前よりかなり増える事が予想され、老後の心配は皆無です。

とお伝えしました。

③資産推移表の作成

【現在の状況とアドバイス実施後の資産推移の違い(予想)】

【ご依頼を終えたSさまのご感想】

今年に入り、何年も闘病中だった末期癌の父を看取ったのを機に、預貯金をちゃんと運用したいと思い、ネットでFPを探し、境遇に共感できた中野さんに相談することにしました。父は大阪の人だったので、これも何かの縁だったかと思います。

※原文ママ

最後までご覧いただきましてありがとうございました。