はじめに

債券ばかりを集めたETF『AGG』を30株(日本円 約40万円)購入しました。(2020.9月)

米国の債券ETFであるAGGは、8,000社以上で構成されていて、その中でも格付けAAAが全体の7割も含まれる。と言った、これ以上なく分散が効いていて、安定したETFと言えます。

米国ETF『AGG』の特徴をざっくり言うと

- 値上がり益は全く期待できませんが、値下がりの心配もなく安心して持てるETF

- 毎月、確実に配当金が受け取れる

どんな事があってもほとんど値動きがなく、毎月配当金が受け取れる事から、僕は生活防衛資金の置き場として『普通預金代わり』に利用しています。

で、実際購入して感じたAGGの購入をオススメする人は以下の様な方です。

- 運用してみたいけど、投資がどうしても恐い方

- 絶対、資金がマイナスになるのが嫌な方

- 毎月、お小遣いが欲しい方

- 利益を確実に確定していきたい方

- 普通預金の代わりに

- 暴落時に株式に仕込む為の資金の置き場として

- 退職金をリスクなしで預け、年金の足しにしたい方

この記事で分かる事

- AGGとはどんなETF?

- AGGのメリット

- AGGのデメリット

- 僕がAGGを購入した理由

ぜひ、最後までご覧下さい。

【米国債券ETF】AGGとは

AGGとは、米国の『債券』ばかりを集めたETFです。

表正式名称は『i シェアーズ コア 米国総合債券市場ETF』と言います。

詳細は下記です。

| 運用会社 | ブラックロック |

| 経費率 | 0.04% |

| ベンチマーク | ブルームバーグバークレイズ米国総合インデックス |

| 保有銘柄数 | 8,295銘柄 |

| 純資産総額 | 約800億USD |

| リターン年平均 | 4.29% |

運用会社は超大手『ブラックロック社』です。世界で3本の指に入る超大手なので安心ですね。

経費率は0.04%でETFの中でもかなり安い部類です。(100万円を投資して年間手数料400円)

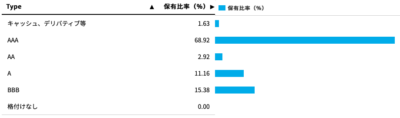

約8,000社の格付けは以下の通りです。

最高格付けであるAAAが7割。というとんでもなく安定的な債券です。

AAAとは会社の格付けの事で最高ランクを表します。格付けに関しては下記の様に決められています。

参考:ちばぎんHP

ちなみに、日本のトップ企業の格付けはと言うと、、、

コカコーラ A+

みずほ銀行 AA−

武田薬品 A−

東京電力 BBB+

何と、『先進国である日本』の『誰でも知ってるトップ企業』でさえAAAを取得している会社は早々ありません。

米国債券ETF『AGG』のAAAが約7割と言うのがいかに信用できるかと言うのがお分かり頂けたと思います。

つまりAGGとは、

マイルドな値動きの債券の中でも超手堅い安定銘柄ばかりの債券なのでほとんど値動きのないETFと言えます。

では、これを踏まえてAGGのメリット、デメリットに触れていきます。

【米国債券ETF】AGGのメリット

AGGのメリットは、何と言っても石の様に動かない値動きです。

まずはAGGのチャートを見て、どれだけ手堅い値動きかを見ていきましょう。

【米国ETF AGGチャート】

参考: Black Rock HP

設定来19年間で2%程度の上昇です。

これは、仮想通貨やナスダックであればたった1日で動いてしまうぐらいの値動きです。

上記のチャートだけではピンとこない方もいると思いますので、

同じ債券ETFで社債ばかりを扱っているLQDという債券と比較してみましょう。

参考:Googleファイナンス

青 AGG 黄 LQD

LQDは安定的な債券ETFの中ではミドルリスクミドルリターンな債券ETFです。

注目すべきは赤丸の2度のショックです。

いくら値動きがマイルドな債権と言えども、LQDは一時的に20%以上の暴落をしています。

それに比べてAGGに関しては落ち込んではいるモノの、大暴落なんてどこ吹く風といった感じのチャートになっています。

更に、米国の代表的な指数S&P500(株式)も含めたチャートもご覧下さい。

青 AGG 黄 LQD 水 S&P500

先ほどの債券ETF同士のチャートがまるで何ごともなかったかの様に見える程S&P500は乱高下していますね。

コロナショック時,S&P500は一時期株価が約半分になってしまいました。

株式であればこんな感じの値動きはごく普通と言えます。

僕が何度もしつこく値動きしないETFだと言っている事が理解できたと思います。

値動きしない事は分かったんだけど、それなら利益が全く出ないのではないんですか?

確かに値上がり益(キャピタルゲイン)は全くと言って良い程出ません。

しかし、AGGは配当金が毎月受け取れますよ!

じゃあ、値上がり益はないけれども、配当金で利益を出せるETFって事ですか?

そう言う事です。

配当金は、年1,2,4回などが一般的ですが、AGGは配当金が年12回(毎月)受け取れます。

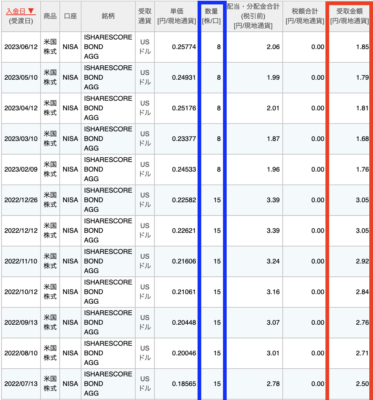

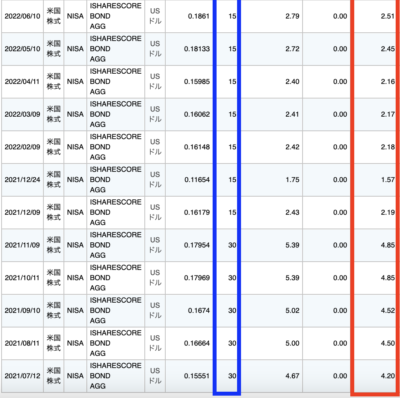

下記は、僕が実際受け取った分配金(配当金)です。

赤で囲んである部分が税引き後(10%課税)の受け取り金額。青は僕の保有株数です。

途中で売却(30株→15株→8株)しているのでややこしいですね。。。

現在、AGGの株価は98.36ドル。為替は1ドル143.03円です。(2023年6月27日現在)

つまり、1株の価格は

98.36ドル×143.03円=14,068円

となり、約14,000円で1株購入できると言う訳です。

近々の分配率(2023年6月)で計算すると、0.23%でした。

AGGは毎月分配なので、このペースが続くと

0.23%×12ヶ月=2.76%

になります。

ちなみに、平均すると2.1%でした。

100万円分保有してると、年間21,000円(毎月1,750円)受け取る事ができると言う訳です。

現在、AGGの価格が暴落していますので、その分配当利率は良い様ですね。

※暴落理由は米国の急激な利上げです。

しかも、株価は石の様に動きません。

つまり、AGGの良い所をまとめると

値下がりの心配する必要が無い上に、毎月分配金が受け取れる米国ETF。

と言う事になります。

ここまで見ると、投資が恐い方にとっては、AGGにはメリットしかない様にも思います。

しかし、逆に言うと一切値上がり益(キャピタルゲイン)が期待出来ません。

それが、一体どれぐらいのデメリットになるのか次の章で掘り下げていきます。

【米国債券ETF】AGGのデメリット

AGGは値動きがほとんど無く安心できるETFだと言う事を散々述べてきましたが、逆に言うとAGGは値上がり益(キャピタルゲイン)は一切期待出来ない。と言う事です。

先ほどの株(S&P500)と債券(AGG,LQD)のチャートをもう1度ご覧下さい。

やはり、株式(S&P500)の圧勝ですね。

ちなみに、2003年に100万円購入したら現在は、

S&P500(水色) 約383万円

AGG(青色)約113万円

と、株式に投資していれば17年間で約4倍に資産が膨れ上がっていた事になります。

これだけ上がるのならば、リスクを取った方が良い。と思われた方も多いと思います。

僕も、実際ポートフォリオのほとんどを株式で運用しています。

その上、S&P500の配当金は 平均1.95%と、AGGの平均約2.1%と比較しても遜色ありません。

したがってAGGのデメリットは、

値下がりする心配はないが、値上がりは全く期待出来ない。

と言う所です。

つまり、リスクを取らないのだったらリターンも得られないよ。と言うごく当たり前の話です。

以上を踏まえて、僕がAGGを購入した理由を述べていきます。

僕がAGGを選んだ理由

AGGは『債券』の中でも『国債や政府系機関』、『格付けがAAA』などの銘柄が大半を占め、超安定的なETFと言う事はご理解頂けたと思います。

長期のトータルリターンは米国の代表の株式インデックス『S&P500』が年平均約7%のリターンなので、圧倒的に株式で運用する方が成績が良く、僕のポートフォリオ(資産配分)も85%程度は株式で構成しています。

そして、僕個人的な考えは

『15年以上の長期投資』で

『お金を引き出す期限が決まっていない』のなら

全額『株式』で良いと考えています。

では、なぜ僕がこのAGGに投資したのかと言うと

理由は、『子供の教育資金』の為の投資だからです。

子供の教育資金は、どのタイミングで必要になるか分かりません。その時に株価が大暴落の溝にあると、運用益がマイナスになる事も十分考えられます。

子供が2人いる僕は、私立に進学したり、スポーツ遠征して費用が嵩んだりなど、『いつ必要になるか分からない』ので、『いつでも引き出せる様に』超安定的なAGGに一部資産を預けているのです。

AGGは格付けの高い債券ばかりを扱っている為、キャピタルゲイン(値上がり益)は期待できないものの、逆にキャピタルロス(値下がり損)も心配しなくて良いので、『普通預金』代わりに運用するのにはこれ以上なく適任だと考えています。

僕がAGGを購入した理由をまとめますと

- 子供の教育資金の為、値動きがあまり無い『債券』を選んだ。

- 『債券』の中でも更に値動きの少ない『政府系』や『高格付け(AAA)』の割り合いが多く安心出来るAGGを選んだ。

と、こんな感じです。

債券ETFでも、格付けが低い『ジャンク債(格付けBB以下)』を多く集めた商品などもあり、AGGよりも利率が良いのですが、僕は買うつもりはありません。

理由は、

『債券』の良い所である安定して分配金を受け取れる。と言う概念が通用しないからです。

『少し利率が高いジャンク債』は

『安定が期待出来ない』上に年率は『株式』に劣る場合が多いです。

だったら、株式で運用する。と言うのが僕の考えです。

最後に、AGGがどんな米国ETFかと、こんな人にオススメかをまとめています。

【FPのnisa】AGGを購入。投資が恐い方にオススメのETFです。のまとめ

超安定的な『債券ETF』のAGGについて僕なりの見解を述べてきましたがいかがでしたでしょうか?

最後に、AGGの特徴とどんな方にオススメかのまとめです。

【AGGの特徴】

- 米国の会社約8,000社と分散が効いている。

- 値動きがマイルドな『債券』ばかりを集めたETF

- 格付けが『AAA』と最高ランクの会社が全体の約7割

- 毎月分配で分配金の年リターンは平均約2.5%

- キャピタルゲインの年リターンは平均約2.1%

- ETFなので、いつでも購入、換金が可能

- 米国株なので、現地で税金10%が引かれる

『債券』『分散』『高格付け』と超安定的な事が改めてお分かり頂けたと思います。

※最後の税金10%は米国株を直接買う時には掛かってくる費用なので覚えておきましょう。

米国株の分配金には10%課税されます。

日本国内では20.315%課税されます。したがって、通常は米国で10%課税された残り90%に対して更に20.315%課税され手取りは71.7%になります。

しかし、NISAであると国内の20.315%は免除される為(全額は取り戻せない可能性もあります)手取りは米国での課税分のみで90%が手取りとなります。

これを踏まえて、AGGはこんな方にオススメです。

【AGGをオススメな人】

- 学資保険代わりに

- 退職金を普通預金でほったらかしにしている人の年金の足しに

- 『投資』での目減りリスクにどうしても抵抗のある方

- 将来の値上がりより、毎月の分配金が目当ての方

- 経済の動向を一切勉強したくない方

AGGは値動きが超安定的なので、景気の動向などをいちいち気にする必要はありません。

買ってしまえばほったらかしで毎月分配金だけ手に入れる事が出来ます。

↓↓↓AGGや他のETFで老後資金をやりくりする本を執筆しています↓↓↓

↓↓↓新NISAの1冊で全てわかる本も執筆しています。↓↓↓

僕の米国ETFは他にも

SPYD(AGGのオール株式版の様なものです。)や

QQQ(ハイテク株ばかりを集めたボラティリティの高い博打的なETF)

も購入しています。

AGGも含めた僕のポートフォリオを全て公開しています。

AGGは新NISAでも購入できます。

あなたが、もし海外ETFを中心にポートフォリオを組むのであればSBI証券で決まりです。

理由は、

『唯一ETFで定期買い付けができる。』点と『為替手数料がダントツで安いから。(楽天 1$あたり25銭)(SBI 1$あたり3銭)』です。

僕は、『使いやすさ』や『ポイント還元』などを考慮して『楽天証券 』を使っています。

下記にバナーを貼っておきますので、必要に応じてご利用下さい。

この記事をキッカケに『投資信託』や『ETFによる株式投資』に興味を持って頂ければ幸いです。

- 新着記事更新のお知らせ

- たまーにくる相談料割り引きチケット

- Kindle 新刊無料キャンペーンのご案内

- お金に関するミニ雑学

最後までご覧いただきましてありがとうございました。

コメント

配当金に米税が10%かかるのは理解しましたが

その後の日本税はかからないんでしょうか?

たなか様

はじめまして。この度は当ブログを拝見頂きまして誠にありがとうございます。

ご質問頂いた内容ですが、NISA口座であれば税金は米国株の10%のみです。

他、通常の特定口座の場合は20.315%が課税されます。

したがって、米国で10%引かれた後に、更に20.315%課税されますので、最終手取りは71.7%になります。

更に、ご自身で確定申告をされる場合は、税率が5〜45%+住民税10%が米国株の10%と別に掛かってきますが、NISA口座で無い場合は

米国と日本での2重課税となりますので、

『そんなのおかしいよ!』って事で

確定申告をすれば米国の10%の内いくらかは還付する事が可能です。

この部分は、解説し出すと1つの記事になる程超絶にややこしい(なるべく必要事以外は絞って書かないと読み手が混乱する)ので、

私の勝手な判断で、今ならNISA口座で運用しているであろう。との事で米国分のみしか記載しませんでした。

確かに記事の内容は少し説明が不十分だった様に思われます。

考慮の上記事を追加させて頂きます。

この度は、貴重なご質問頂き誠に感謝致します。

まとめますと、

NISA→ 米国10%課税のみ

特定口座(源泉徴収あり)→米国課税10%+所得税15.315%+住民税5%

総合課税(確定申告あり)→米国課税10%−(いくらか取り戻せる)+5%〜45%(所得により変動)+住民税10%←5%に変更可

となります。

いくら取り戻せて、所得税が何%になるかは、たなか様の所得や配当金次第ですが、収入900万円以上の高収入でない限り総合課税の方がお得になる場合が多いです。

NISA口座の場合はその限りではございません。

どうぞ、これからもお暇があればブログを拝見頂ければ幸いです。

ご質問ありがとうございました^^