はじめに

米国高配当ETFの代表格とも言えるSPYDを100株(日本円 約26万円 2020.5/1)購入致しました。

SPYDとは、

米国のS&P500の中から、高配当株上位80銘柄程度をほぼ均等に分散した高配当が確実に受け取れるETFです。

単純に高配当株だけを集めているので配当金はかなり期待して良いですが、ボラティリティ(値動き)が激しい銘柄が多いので、株価の乱高下は激し目なギャンブル的要素の強いETFです。

結論から先に言うとSPYDは以下の人にオススメです。

- キャピタルゲインもインカムゲインも両方欲しい方

- キャピタルゲイン目当てだが、利益確定もしておきたい方

- 毎月、お小遣いが欲しい方

- 利益を確実に確定していきたい方

- 多少の値動きには動じず持ち続ける勇気のある方

- 10年以上引き出す予定ではないお金を預けておきたい方

※キャピタルゲイン(値上がり益)、インカムゲイン(配当金、分配金の利益の事)

この記事で分かる事

- 高配当ETF SPYDとはどんなETF?

- SPYDのメリット、デメリット

- 僕がSPYDを購入した理由

- SPYD、こんな人にオススメ

早速、深掘りしていきましょう。

【米国高配当ETF】SPYDとは

SPYDとはS&P500の中から高配当銘柄だけを80社程度で構成された高配当ETFです。

| 運用会社 | ステートストリート |

| 経費率 | 0.07% |

| 保有銘柄数 | 80社前後 |

| 総資産総額 | 約47億USD |

| 設定日 | 2015年10月21日 |

| 年平均リターン | 4.46% |

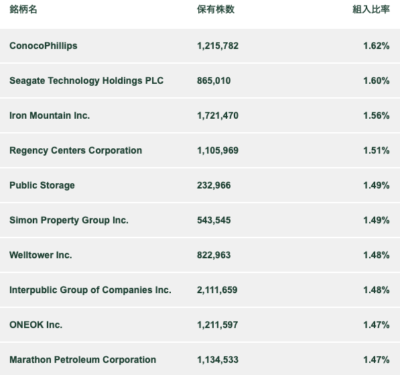

【SPYD 組み入れ銘柄上位10】

参考:ステートストリートHP

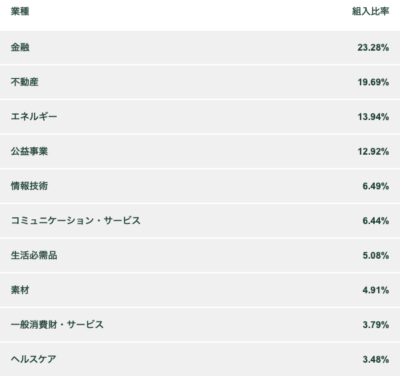

【セクター別比率】

参考:ステートストリートHP

『不動産』

『金融』

が多くなっており、思いっきり景気に左右されやすい構成となっています。

他のETFは、セクターにもっと偏りがあったり、何なら3社ぐらいで構成比率が50%なんてETFも存在しますが、

SPYDは、大手であろうが小型であろうが、関係なくほぼ同じ比率で運用しています。

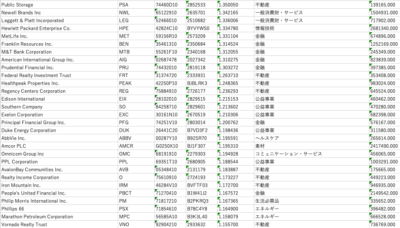

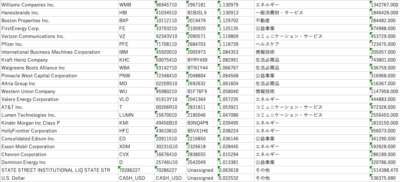

下記は、2020年末時での組み入れ銘柄ですが、銘柄を見てもあんまり分からない方は飛ばして下さい。

詳しい方だけご参考までに。。。

特徴としては、単純に高配当株ばかりを選定しているので、

- 成熟した企業が多い

- 『GAFAM』が1つも含まれていない

※GAFAM(google, Amazon,Face book,Apple,Micro softの2010年代を牽引した5社の事)

結果、2020年のコロナショックでの落ち込みは非常に激しく、回復にも時間がかかりました。

しかし、持ち直し後の株価は他の高配当ETFなどと比べてもパフォーマンスは良かったです。

【米国高配当ETF】SPYDのメリット

SPYDの良い所は、

- S&P500をベースにしているので値上がり益(キャピタルゲイン)が期待できる

- 高配当株だけで構成しているので配当益(インカムゲイン)が期待できる

S&P500をベースにしているのでキャピタルゲインが期待できる

S&P500は米国を代表する500社であるである事から、例えどの企業をチョイスしようがキャピタルゲインは期待出来ます。

S&P500の成長は年平均7%と順調な伸びを示しており、その中から80社を厳選しているSPYDもそれに近いキャピタルゲインが期待出来ます。

| 2015.10/23(初来) | 30.23$ |

| 2021.7/8 | 39.67$ |

| 平均年利 | 5.73% |

コロナショックでの落ち込みはエグいモノの年利はしっかり5.73%確保しています。

爆上げ銘柄は含まれていないモノの、米国の成長と共にほぼ確実に右肩上がりが期待出来ます。

これが、1つ目のメリットである(S&P500にほぼ連動する形で)キャピタルゲインが確保出来る。理由です。

高配当株だけで構成しているので配当益(インカムゲイン)が期待できる

S&P500の中から単純に高配当銘柄だけをチョイスしているので、確実にインカムゲインは受け取れると思っておいて良いでしょう。

下記は、実際100株(購入価格約26万円)購入した僕の受け取った配当金です。

2022年2月24日 20株 売却

SPYDは年4回(3,6,9,12月)配当になります。

2022年8月現在

2020年5月1日から100株(1株26.29$ 1$107.63円)282,959円

2022年2月28日から80株保有 した結果受け取った分配金は

【日本円】43,553円(1$ 133.27円[2022.8/3])

でした。

(20株)売却時のキャピタルゲインは、

16.67$×20株=333.4$

333.4$×133.27=44,432円(1$ 133.27円[2022.8/3])

ちなみに、2015年SPYD発足当時から持ち続けていた場合、平均分配利回りは年間 4.48%でした。

S&P500の分配金は2%前後なので、SPYDは倍以上配当金が出ていると言う事になります。

さすがは、高配当と言うだけの事はありますね。

S&P500自体も分配金は2%前後受け取れますので、その中のトップ80を選んでいるSPYDは確実にそれ以上のインカムゲインを期待して良いと言えます。

超安定的なS&P500の中から、更に厳選した高配当株80社を選んだSPYDは一見最強にも思えますが、そんなSPYDにも弱点はあります。

次の章で、SPYDの弱点を解説していきます。

【米国高配当ETF】SPYDのデメリット

一見、最強だと思えるSPYDの弱点は以下です。

- 高配当を出すのは成熟した企業が多いのでキャピタルゲインが鈍化傾向である

- 不動産、金融セクターが多いのでボラティリティが激しい

※キャピタルゲイン(値上がり益)

※ボラティリティ(株価の値動き)

1つずつ解説していきます。

成熟した企業が多いのでキャピタルゲインが鈍化傾向である

基本的に、

若い企業は、今から成長していく過程なので、株主に配当(分配)金を配るのではなく、自社の設備などを充実させるのに資金を使っていきます。

従って、若い企業は配当金(インカムゲイン)は少ないがキャピタルゲインは期待できると言えます。

GAFAMは全世界でココ10年最も成長した企業ですが、ほぼ無配当です。

※GAFAM( Google,Amazon,Facebook,Apple,Micro soft)の5社の事

下記は、GAFAMだけで50%程度を占める超ハイテク株主流のETFで僕も購入しています。

逆に、成熟してこれから先、伸びが期待出来ないと言う企業は、設備投資するぐらいなら株主に還元してあげようと配当金を増やす傾向にあります。

従って、配当金が多い企業は、これから爆上げという可能性はかなり低いと言えます。

コカコーラやジョンソン&ジョンソンなど生活必需品などの株がこれに当たります。

不動産、金融セクターが多いのでボラティリティが激しい

不動産、金融セクターは景気敏感銘柄とも呼ばれ、大暴落には弱い性質があります。

下記は、他の高配当ETFである、HDV、VYMと値動きを比較してみました。

青 SPYD 黄 HDV 水 VYM

この3つは米国高配当ETFの代表的なETFなので、セットで紹介される事も多く、ご存知の方も多いと思います。

特に、特徴が出ているのがコロナショックでの大暴落&回復期です。

こうやって、比べてみると基本的には高いパフォーマンスを出しつつも、暴落時には一番値下がりしているのがお分かり頂けると思います。

したがって、SPYDは3つの高配当ETFの中でも最もボラティリティが激しいETFなので、暴落には弱いと言えます。

以上の事を踏まえて、僕がなぜSPYDを購入したのかを解説していきます。

僕がSPYDを選んだ理由

僕が高配当ETFのSPYDを選んだ理由は以下です。

- 大暴落時の心のリスクヘッジになる。

- GAFAMが1つも含まれていないので、GAFAMに偏っている僕のポートフォリオのリスクヘッジになる。

大暴落時の心のリスクヘッジになる

僕がこの先株式で運用し続けるにあたって、〇〇ショックの様な大暴落は何度か経験する事になると思います。

その時、今まで地道に積み上げてきた資産がいきなり半分程度にまで目減りしたりする事が想像出来ます。

今後、くるであろう大暴落時に『分配金』として少しでも利益確定していると、メンタルが少しでも保てるかなぁ。

と言うのがSPYDを購入した理由です。

今回のコロナショックでも、『投げ売り』をしてしまい、損失をかぶっている方が大勢いらっしゃいます。

自分がその状況になった時に、僕自身、絶対『投げ売り』はしない。とは限りません。

長期投資とはメンタルとの戦いでもありますので、分配金で利益を確定し、メンタルのリスクヘッジを持っておくのは必須だと感じます。

GAFAMが1つも含まれていないので、GAFAMに偏っている僕のポートフォリオのリスクヘッジになる。

僕のポートフォリオは半分ぐらいが『米国株式』に偏っています。

米国株式は、その名の通り全体の米国株式をまんべんなく購入しているのかと思いきや、フタを開けてみるとGAFAMだけで全体の20%程度を占めている。なんてファンドがほとんどです。

しかし、SPYDは配当金がほぼ無いGAFAMは1つも含まれていません。

従って、

SPYDを持っておく事によって、GAFAM以外の米国株式が買えるので、GAFAM全体の伸びが鈍化してきた時のリスクヘッジとしても良いと判断し購入しました。

【FPのnisa】米国ETF,SPYDは高配当ながら値上がりも期待できるハイブリットなヤツです。のまとめ

いかがでしたでしょうか?

米国高配当ETFのSPYDの特徴は以下です。

- 米国S&P500の中から高配当銘柄80社をほぼ均等に持つETF

- 経費率0.07%

- 金融、不動産セクターが主なのでボラティリティが激しい

- GAFAMが一つも含まれていない。

- 発足2015年とまだ6年程度と歴史が浅いETFなので今後の大暴落が心配

- 長期保有すると、S&P500を保有する方がトータルリターンは上がると思われる

これを踏まえ、SPYD下記の様な人にオススメです。

- 長期保有する予定の預貯金がある方

- 値動きは全く気にせず長期に高配当を受け取り続けたい方

- 老後資金を貯めるのにキャピタルゲインだけでは不安な方

- 退職金などの大金を崩す予定がない方

などです。

この記事を読んでみて、

インカムゲイン目的の投資だが、ボラティリティが激しいのは恐い。って方はSPYDの半分ぐらいの分配金が受け取れて値動きを全く気にしなくて良いAGGというETFがオススメです。

僕自身は高配当株というのは魅力的なので今後もホールドしていく予定ですが、長期投資を考えた時に圧倒的にパフォーマンスが良いのは、『高配当』ETFより、『高成長』ETFです。

では、なぜSPYDを購入しているのか?と言われると

先ほど述べた『心のリスクヘッジ』の部分が強いので、長期投資では不利なのは分かっていても手離さずにはいられない。

と言うのが本音です。

長期投資で、老後資金を増やす事に注力したい場合、本来ならSPYDは必要ではないと考えます。

しかし、僕みたいに今後の暴落がやはり恐い方。やハナから高配当目的の方には非常にオススメのETFだと言えます。

- 新着記事更新のお知らせ

- たまーにくる相談料割り引きチケット

- Kindle 新刊無料キャンペーンのご案内

- お金に関するミニ雑学

最後までご覧頂きましてありがとうございました。

コメント