はじめに

『投資信託』は今現在、約5,400本もあり一体どれを選んだら良いのか分かりませんよね。

『投資信託』の中には、

『詐欺まがい』の手数料を取るぼったくりの様な商品や、

素人が手を出してはいけない『ハイリスクハイリターン』の商品。

思わぬ落とし穴のある『聞こえの良い』商品。

など買ってはいけない商品がたくさんあり、その割合は何と全体の8割程度とほぼ買ってはいけない商品になっていて、これが『投資信託』の世界なのです。

そう聞くと、初心者のあなたは『投資信託』をどうやって選んだら良いか分からず、

買う事さえ躊躇してしまいますよね。

しかし安心して下さい。

逆に考えると

その買ってはいけない『地雷投資信託』の見極め方さえ知っていれば、

初心者でもほぼ100%プラスに転じる事が可能なのも『投資信託』なのです。

この記事では初心者向けに『地雷投資信託』を誰でも機械的に選定出来る基準と共に『投資信託』の選び方も解説していきます。

ぜひ、最後までご覧下さい。

初心者向け『地雷』投資信託の見極め方

『地雷』の『投資信託』の選び方は極簡単で次に僕が述べている条件を機械的に除外するだけでオッケーです。

それ以外であれば自由に選んで頂いてもマイナスになる事はほぼありません。

それでは、『地雷投資信託』の条件を一つずつ見ていきましょう。

『地雷投資信託』その①『毎月分配型』

投資信託には『分配金』と言う株式でいう『配当金』が受け取れる商品がかなりあります。

『分配金』は年1回〜12回まで様々で『分配金』が全くない商品もあります。

値上がり益のみを追求するのであれば、『分配金』はゼロ、もしくは少ない回数の方が資産は増加していきます。

しかし、『投資信託』の商品の中には、何と毎月分配金がもらえるタイプが結構あります。

私は、値上がり益より毎月『分配金』がもらえる方が嬉しいので、それだったら

『毎月分配型』でも良いんじゃないの?

確かに、値上がり益より毎月『確定』した利益は欲しいですよね。

しかし、『毎月分配金型』は『分配金』目当ての方でも絶対選んではダメです。

どうしてですか?

元々順調にいって年間で5〜8%程度なのが『投資信託』の世界です。

その利益の中から毎月『分配金』を支払い続けるのはファンドとしても至難の技です。

その結果、『毎月分配金』を支払う為にあなたが出資した資金から『分配金』を支払っているファンドがほとんどなのです。

えーっ!?

つまり、私の出資したお金が目減りしていくって事ですか?

そう言う事です。

言い方を変えれば、自分が預けたお金の中から毎月お小遣いをもらって喜んでいる様なものです。

『毎月分配型』は年金の足しにする。とか、毎月お小遣いが増えてしかも投資も出来るから。

などの理由で投資信託の初心者には聞こえがよく人気のあるファンドです。

しかし、その分配金の正体は、『利益』の中から出ているのではなく、『自分の出資した資金』から出ている『地雷』商品なのです。

※全部ではありません

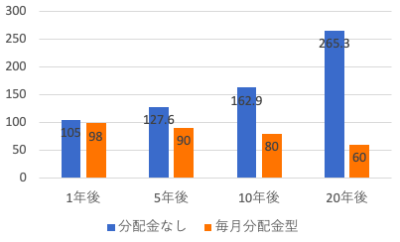

下記に分配金なしと毎月分配金型の例をグラフにしました。

例)分配金なし 年利5% 毎月分配金型 毎年2万円 目減り として

毎月、お金がもらえるからと喜んでいたら、20年後には自分の資金がほぼ半分にまで目減りしていますね。

それに、比べ分配金のないタイプは、年利5%の20年後なので倍になっている筈が、更に65.3万円もプラスになっています。

これは『複利』と言って、儲かった利益ごと全て運用していくので、資金が雪だるま式に増えていくからです。

まず、初心者は『毎月分配金型』のタイプは辞めておきましょう。

では、次の『地雷投資信託』を見ていきましょう。

『地雷投資信託』その②『手数料の高いファンド』

『投資信託』には、投資期間中、毎年最大3%の手数料を取られます。

毎年、5〜8%程度の利益を確保するのに、手数料で3%も取られていたら半分は利益が吹っ飛んでしまいますよね。

しかも、手数料の決まり方は

- ファンドの運用会社の規模

- 『インデックスファンド』か『アクティブファンド』

などで異なってきます。

よって、手数料の高さとファンドの良さは全く比例しませんので

手数料は安ければ安い程良いと考えてもらってオッケーです。

具体的な手数料の数字は0.5%以下ぐらいであれば合格点で0.3%以下だと尚良いです。

これについては、また後述しますが、『インデックスファンド』を選んでおけばほぼオッケーです。

『地雷投資信託』その③『販売手数料あり』

『投資信託』には、預けている時の手数料に加え、購入時にも手数料が取られるタイプがあります。

最近は、『ノーロード』と言って購入時手数料がゼロのタイプが主流となっていますので、わざわざ購入手数料のかかる『手数料あり』のタイプを選ぶ必要は皆無です。

『地雷投資信託』その④『償還期間が設定されているファンド』

『投資信託』には、投資期間があらかじめ設定されているファンドが稀にあります。

投資は、長期で行うからこそ『利益』が出せるモノでありますので、『償還期間』が設けられている商品は、その時どんなに暴落してようが強制的に『償還(払い戻し)』されてしまいますので全くオススメ出来ません。

『償還期間』は無しのファンドを選びましょう。

『地雷投資信託』その⑤『総資産が30億円以下のファンド』

『投資信託』は投資家(あなた)から集めた資金で運用を行なっていますが、人気のないファンドは投資家から見離され、売られまくられていきます。

その結果、当然総資産額が目減りしていくのですが、あまりに資産が目減りしていくと、これ以上運用するのは無理だと判断され、強制的に『償還(払い戻し)』されてしまいます。

先程と同じで『強制償還』された時に『暴落』していてもホールド(持ち続ける)しておく事は出来ません。

一概に総資産が多いと絶対安心。と言う訳ではありませんが、『強制償還』されやすいリスクとして『総資産30億円』を目安にすると良いでしょう。

『地雷投資信託』その⑥『設立が10年未満のファンド』

『投資信託』の商品は専門家達が練りに練って作られている商品もあり、そう言ったファンドの解説を読むと実に説得力があり、魅力的に映るファンドに見えてしまうモノです。

確かに、その中のいくつかは魅力的なファンドに成長していくのかも知れませんが、実績がないファンドは大暴落になってしまった時の経験がない為、暴落時の落ち込み方が激しかったり、立て直しまでに時間を要したりしてしまったり。と言った可能性も無視出来ません。

その上、

いくら専門家が練りに練って考えられたファンドでも、あくまで机上の空論であり、実際の運用成績と解離してしまう事が多いのです。

なので、『投資信託』の世界では『ルーキー』より『ベテラン』を選んでおく方が確実です。

『地雷投資信託』その⑦『ブルベア型ファンド』

聴き慣れない方も多いと思いますが、『投資信託』の中にはブル3倍。とかベア2倍。

などと言った商品が混在しています。

これは、何かと言うと単純に、一日の株価の2倍とか3倍が動くと言うハイリスクハイリターンな商品です。

例えば1日で2%も暴落してしまった日があったとすれば、ブル3倍型であれば6%も一気に暴落してしまう。

と言う事になります。

したがって、ブル3倍型は投資上級者が短期的に狙っていく分にはアリだと考えていますが、投資初心者は絶対手を出すモノではなく、しかも3倍型などで長期投資は考えてはいけません。

以上が、初心者が『投資信託』を選ぶ際に選んではいけない『地雷 投資信託』です。

これを機械的に除外した時点で、

長期で分散投資をすれば、その時点でほぼ100%目減りする事はありませんのでどの投資信託を選んで頂いても構いません。

では、次の初心者の方の『投資信託』の選び方を解説していきます。

初心者向け『投資信託』の選び方

『地雷 投資信託』の見極め方が分かった所で、では、一体後は何を基準に選べば良いのか分かりませんよね。

ここからは、『投資信託』の選び方を解説していきます。

1つずつ見ていきましょう。

初心者向け『投資信託』の選び方①『インデックスファンドを選ぶ』

『投資信託』には、『インデックスファンド』と『アクティブファンド』の2種類に分かれます。

『インデックスファンド』とは、ある指数に連動する様に買う投資手法です。

例)

- ニッセイTOPIXインデックスファンド(TOPIXを全てちょっとずつ買う)

- One たわらノーロード 先進国株式(先進国の代表的な株式をちょっとずつ買う。ノーロードとは買い付け時手数料ゼロと言う意味)

- e MAXIS Slim全世界株式(全世界の代表的な株式をちょっとずつ買う)

- I Free 日本債券インデックス(日本の債券、社債をちょっとずつ買う)

基本、カッコ内の様な認識でオッケーです。

インデックスファンドの特徴としては、

- 手数料が安い

- 日本の成長や世界の成長にそのまま投資できる。

- 大きく利益を出す事は少ないが、大きく損失をかぶる事も少ない。

こんな感じです。

では、次にアクティブファンドの特徴を見ていきましょう。

例)

- 三井住友中小型ファンド(中、小企業中心にファンドマネージャーが厳選した株式)

- GSテクノロジー株式ファンド(テクノロジーセクターの中からファンドマネージャーが厳選した株式)

- 明治安田 米国中小型成長株式ファンド(米国の中、小型で成長が期待出来そうな株式をファンドマネージャーが厳選したファンド)

アクティブファンドの特徴としては

- ファンドマネージャーが1つ1つ厳選しているので人件費がかかり手数料がかかる。

- インデックスファンドを大きく上回る利益を確定出来る可能性があるが大きく損失をかぶる事もある。

インデックスファンドとアクティブファンドの主な特徴はこんな感じです。

大きく利益を出せる可能性があるのだったら『アクティブファンド』でも良いのでは?と思われますよね?

それは、確かにそうなのですが、

今、現在プロのファンドマネージャーが血まなこになって選定した『アクティブファンド』vs機械的に購入した『インデックスファンド』では85%程度が『インデックスファンド』の勝利なのです。

『アクティブファンド』は手数料で約1%以上のビハインドがあり、プロのファンドマネージャーと言えど、その穴を埋めてなお『インデックスファンド』と同じ『ベンチマーク』に勝利する事は困難なのです。

※ベンチマーク(指標の事。日経225インデックスであれば日経225がベンチマークになります。『インデックスファンド』はベンチマーク通りの運用を、『アクティブファンド』はベンチマーク以上の運用を目指すのが一般的です。)

『投資信託』に慣れない内は変に『アクティブファンド』を狙っていくのではなく『インデックスファンド』で堅実に運用する事をオススメします。

初心者向け『投資信託』の選び方②『総資産が右肩上がりのファンドを選ぶ』

『投資信託』は皆さんから集めた資金で運用しています。

それが、順調に増えていればファンドとしても色々なメリットがあり、より運用効率が上がるのです。

逆に、右肩下がりで『総資産』が目減りしているファンドは、『運用効率』が落ちるだけでなく、最悪な場合は『強制償還』と言って、そのファンド自体が『解散』してしまう可能性もあります。

『強制償還』された場合は、その名の通り、その時の運用成績のまま償還されてしまいます。

これは『楽天証券』の画面です。

『投資信託』は上記の様にパフォーマンスを確認する事が出来るのですが、下部の緑の山が総資産額になります。

順調に右肩上がりである事が分かりますね。

初心者が『投資信託』を選ぶ際の1つの基準として覚えておきましょう。

初心者向け『投資信託』の選び方③『アメリカ又は多くの国に投資しているファンドを選ぶ』

なるべく、多くの銘柄に分散投資する『インデックス』投資がオススメです。と言う事は先程述べましたが、ならば、1つの国に拘らず、もっと多くの国に投資すれば良いんではないの?

と思われる方もいると思いますが、その通りです。

なるべく多くの国に分散する事でリスクを回避する事が出来ます。

それと、対象的に『アメリカ』とはどう言う事か?と言うとこちらは単純に、世界第一位の貿易国であり、どんな困難があっても揺るぎなく成長を遂げているからです。

オススメとしては『米国』『全世界』『先進国』辺りがオススメです。

分散投資でもオススメ出来ないのは、『新興国』などは上下動が激しいのでオススメ出来ません。

皆さんが気になっているであろう『日本』は為替リスクが無いので必ず取り入れて欲しいですが、決してメインにはしない方が賢明です。

どのぐらいポートフォリオに組み込むかはその人次第ですが、僕は全体の約10%程度しか取り込んでいません。

よく分からない。って方は僕のポートフォリオを参考にしてみて下さい。

以上が、初心者が『投資信託』を選ぶ際に気を付けるべき3つの理由です。

【初心者向け】投資信託の選び方と『地雷』投資信託の見極め方のまとめ

いかがでしたでしょうか?

初心者の方がどこから選んだら良いか分からない『投資信託』ですが、この記事通りに選んでいけば随分的を絞れるのではないかと思います。

それでは、最後にこの記事のまとめです。

『地雷』投資信託のポイント

毎月分配型は、自分の預けた資産から分配金が支払われている事が多く、資産が目減りするのでオススメ出来ません。

②『手数料の高いファンド』

手数料の高いファンドは2〜3%に及ぶ商品もあり、順調に推移して平均年利5〜8%の商品に対して利益を削られ過ぎるのでオススメ出来ません。

③『販売手数料があるファンド』

今は、ノーロードと呼ばれる販売手数料ゼロの『投資信託』が主流ですので、わざわざ手数料がかかる『投資信託』は購入しない様にしましょう。

④『償還期間が設定されているファンド』

償還期間が満了すれば、その時の投資成績に関係なく、その『投資信託』は返還されます。これは、利益が出ていても損失が出ていても『デメリット』でしかありませんので『償還期間』が設定されている『投資信託』は辞めておきましょう。

⑤『総資産が30億円以下のファンド』

総資産が少ないと、そのファンド自体の存続が厳しくなってきてしまい、最悪は『強制償還』されてしまいますので辞めておきましょう。

⑥『設立が10年未満のファンド』

経験が浅いファンドは、予期せぬ暴落に弱かったり、計画通りに利益が出なかったりします。長期投資で利益を出す事を目指すのですから、ファンドも10年以上存続している商品を選びましょう。

⑦『ブルベア型ファンド』

ブルベアファンドは自分の預けた資産を2倍や3倍にして投資する手法で、暴落時のメンタルを考えても『長期投資』するべきではありません。あくまで『投資上級者』が『短期的』に行うモノと理解しましょう。

まず、これら『地雷投資信託』を機械的に排除した上で、

初心者でも安心な『投資信託』の選び方もおさらいしておきましょう。

初心者の『投資信託』の選び方

を選ぶ『アクティブファンド』に比べ圧倒的に手数料が安く、しかも基本『アクティブファンド』より総じて成績が良いので『初心者』は『インデックスファンド』を選んでおくのが無難でオススメです。

②『総資産が右肩上がりのファンドを選ぶ』総資産が順調に伸びているファンドは人気があったり成績が良い証拠です。人気=良いファンドでは無いのですが、とりあえずは右肩上がりのファンドを選んでおくと安心感があります。

③『アメリカ又は多くの国に投資しているファンドを選ぶ』リスクヘッジの重要な項目として『分散投資』があります。銘柄+国も分散している方がリスクへヘッジになりオススメです。

対照的にアメリカ1つをオススメしているのはアメリカは世界第一位の貿易国であり、どんな困難があっても長期的に見ると順調に推移しているからと言う理由でオススメです。

以上です。

最後に『地雷』の『投資信託』を見極められる様になったあなたにオススメの記事です。

この記事で『投資信託』の商品は見極められる様になりましたが、買い方をしくじると『損』してしまう可能性が高くなります。上記の記事も必ず目を通して下さい。

早速『投資信託』を初めて見ようと思われた方はプラットフォームを決めましょう。

基本は『iDeCo』か『つみたてnisa』がオススメです。年齢によってオススメが違うので一度読まれてから始められる事をオススメ致します。

- 初回20分相談無料(zoom,LINE)

- たまーにくる相談料割り引きチケット

- 記事更新のお知らせ

最後までご覧いただきましてありがとうございました。

コメント