はじめに

まさに、日本の9割が加入していると言われている『生命保険』。

残された者の資金として『必須』の様になっている『生命保険』。

当たり前の様に加入されている『生命保険』。

果たして、それ本当に必要でしょうか?

答えは、いらない人の方が圧倒的に多いです。

この記事で分かる事。

- 『生命保険』の種類

- 【ケース別】 生命保険がいる人。いらない人

- 【ケース別】 もし、死んだら生活費はどうなる?

- 『生命保険』よりオススメな保険

生命保険は、種類によってはかなりの保険料になってきます。

この記事を読んでみて『生命保険』はいらない。と解約の決断が出来れば、かなりの額が浮いてくる事になります。

浮いたお金を想像してみて下さい。

美味しい物が食べに行けたり、好きな洋服を買えたり、旅行に行けたり。。。

その費用を少し我慢して注ぎ込んでいる『生命保険』。

実はいらないかも知れません。

では、まずさらっとあなたが加入している『生命保険』がどのタイプなのかを見てみましょう。

一口に『生命保険』と言っても大きく分けて3つのタイプに分類する事が出来ます。

掛け捨てタイプの『定期保険』。

二つ目は、

一生涯保障が続く『終身保険』。

三つ目は、

死亡しなくても掛け金が戻ってくる『生死混合保険』。

の大きく分けて3つです。

【定期保険】

10年などの期間を決めて、その間のみ補償される『生命保険』。

期間終了後は、『更新』と言う形で、年齢によって保険料がアップします。

3つの中では1番保険料が割安ですが、高齢になってからの更新は逆にとんでもなく高額になってしまいます。

若い内だけ、など期間限定で必要な方に向いている『生命保険』と言えます。

【終身保険】

解約しない限り、『死亡又は高度障害状態になった』場合に保険金が支払われます。

人は必ず死亡するので、必ず1回保険金が受け取れる『生命保険』ですが、定期保険に比べ、保険料が高いのがデメリットです。

【生死混合保険】

期間中に『死亡』しても、満了まで生存していても『保険金』がもらえるタイプです。先程の『定期保険』『終身保険』は掛け捨てタイプなのに対して、生死混合保険は絶対『保険金』がもらえる。と言ったタイプです。

『生命保険』と言うよりは、『貯蓄』に『生命保険』がくっついている様なイメージで、掛け捨てではない分『保険料』は高額になります。

他にも細かい分類はたくさんあるのですが、今回は代表的な3つに絞ってみました。

そして、『いる』『いらない』の結論は、

『定期保険』の10年定期タイプのみ、必要である人もありますが、他は全て入りません。

賛否両論あると思いますが、順を追って解説していきます。

生命保険がいらない人

まず、『生命保険』の中でも『終身保険』と『生死混合保険』はほぼ100%『いらない人』に分類されるからです。

こんな事言ってしまうと読む気も失せるかも知れませんが本当にそうです。

『定期保険』は必要な方がまだいらっしゃいます。

理由は生命保険に加入する理由にあります。

生命保険に加入する理由の大前提は、

『もし、今私が亡くなってしまったら、たちまち生活が出来なくなる人がいる。』

この1点です。

例えば、終身保険の場合、

その生活できない人の20年後はどうか?などを考えた時、

- ご高齢な親御さんなら、先に他界されている。

- お子様なら成人されている。

と考えれば、もうほぼ100%『終身保険』が必要ない事に気づくハズです。

『養老保険』の場合、先程述べた様に『2つの保険』に加入している様なタイプになり、(例 学資保険、養老保険など)

中身は『生命保険』+『貯蓄(運用)』になっています。

『運用』に関しては、『投資』でするべきであり、『保険』でするのは利率の低さからもったいないです。

って事でその時点で『生死混合保険』は全ての人に必要ありません。

もう少し詳しく知りたい方は

最後に、『定期保険』ですが、

定期保険は、必要な方もいらっしゃいます。

『いる人』『いらない人』をタイプ別で分類してみました。

【(生命保険)定期保険 いらない人】

1.未婚で、親がいない方。

いわゆる身寄りがない方です。ご兄弟などを養ってあげている場合は別ですが、それ以外の方は『保険金』を残す人がいないので必要ありません。

2.結婚している。持ち家。奥様が専業主婦。

これは意外だと思われた方も多いと思いますが、結構いらない場合が多いです。これに関しては後ほど例を出して詳しく解説していきます。

3.子供が成人している。ローンが完済している。など

子供自体に生活力もありますし、毎月の大きな支出がないのでこの場合も生命保険はいらない。と考えます。

賛否両論ありそうですし、あまり意味が分からない方も多いと思いますが、今はとりあえず何となくそうなんだ。ぐらいに思って頂ければ大丈夫です。

次に逆に生命保険(掛け捨て)がいるかもな人についてざっくり解説していきます。

【(生命保険)定期保険 いる人】

1.結婚している。子供が小さい。賃貸。共働きのご家族。

子供が小さい内は何かとお金がかかる上、時間も拘束されます。

更に、旦那様が死亡の場合でも、賃貸なのでローンがチャラにもなりませんし、すでに奥様が働いているのであれば、収入アップも難しくなってきます。

この場合、どちらかが欠けてしまうとたちまち生活が出来なくなる事が予想されますので、子供が大きくなるまでの期間に絞って定期保険をかけておいても良いでしょう。

2.未婚ではあるが、6.70代の親御さんを養っている。

この場合も親御さんが年金のみでの収入では賄えない状態ですので、親御さんの寿命を計算し定期保険をかけておいても良いでしょう。

ざっくりこんな感じです。

では、次の章で実際あなたが他界してしまったらどうなるのかを見ていきましょう。

もし、今あなたが他界したらどうなるの?

では、もし、あなたが他界してしまったら一体どうなってしまうのでしょうか?

いろんなパターンで見ていきましょう。

まず、先程の『いらない人』の2の『結婚している』『持ち家』に該当するパターンです。

例1) あなた 年収400万円 妻 パート年収100万円 6歳4歳子供あり

| 現在 | 夫 死亡後 | |

| 収 入 | ||

| あなたの収入(税引き後) | 330万円 | 0 |

| 妻の収入(税引き後) | 83万円 | 83万円 |

| 遺族基礎年金 | 0 | 78万円 |

| 子の加算 左(児童手当)右(+遺族基礎年金) | 12万円 | 35万円 |

| 子の加算 左(児童手当)右(+遺族基礎年金) | 12万円 | 35万円 |

| 遺族厚生年金(平均所得300万円として) | 0 | 31万円 |

| 支 出 | ||

| 住宅ローン(月9万円として) | -108万円 | 0 |

| あなた こづかい+生活費(月7万円として) | -84万円 | 0 |

| 合 計 | 245万円 | 263万円 |

なんと、このケースの場合あなたが死亡した方が収入が増える結果になりました。

理由は以下の通りです。

- 遺族基礎年金、遺族厚生年金が入ってくる。

- ローンがチャラになる。(団体信用生命加入時のみ)

- 夫の毎月のこづかいなどの生活費分が浮く。

先程の、

『持ち家』の場合『生命保険はいらない』、

『賃貸』の場合、『生命保険はいる』

と分類したのは、住宅ローンがチャラになるかどうかが大きいからです。

もう一つの、奥様が『専業主婦』か『共働き』かで生命保険がいるかいらないかが分かれたのも、奥様がガッツリお仕事されてた場合、収入の伸びしろが非常に少ないからで、そこも『生命保険』を選ぶ際に必要な部分です。

この例の場合、収入が増えるのでそのままでも生活は出来そうですが、妻のパートの年収が100万円になっていますので、

子が小学生になり、妻が社会復帰出来る様になったらもっと生活に余裕が出てきそうですね。

遺族年金の事が詳しく知りたければ

もう1例見てみましょう。

これは、生命保険がいる人の2の例。『6.70代の親御さんを養っている』に該当します。

例)あなた(未婚) 40歳 年収500万円 父69歳 年金180万円 母67歳 年金130万円

| 現在 | 夫 死亡後 | |

| 収 入 | ||

| 子の収入(税引き後) | 390万円 | 0 |

| 父の年金(税引き後) | 147万円 | 157万円 |

| 母の年(税引き後) | 108万円 | 118万円 |

| 遺族厚生年金(平均所得400万円として) | 0 | 55万円 |

| 支 出 | ||

| 住宅ローン(月9万円として) | -108万円 | 0 |

| 子 こづかい+生活費(月7万円として) | -84万円 | 0 |

| 合 計 | 453万円 | 330万円 |

この場合、子の年収が無くなってしまうと年間で123万円(月額約10万円)ものマイナスが出てしまいますね。

あなたが他界してしまった後の年金額が10万円ずつアップしていますが、理由は

『介護保険料』が安くなり

『年金生活者支援給付制度』が受け取れるからですが、この辺の話が詳しく知りたい方は、

こう言った場合に備えてはやはり『生命保険』は必要だと考えます。

しかし、例え、こう言う立場であっても僕なら『生命保険』には加入しません。

なぜなら、それは『生命保険』よりもっと効率の良い『保険』があるからです。

次の章で解説します。

FPの僕がもし入るならこんな保険

僕が入るならこんな保険を述べる前に、先程の例の場合いくらの生命保険をかけるのが最適解なのかをみてみましょう。

先程の例では、本人は40歳、ご両親は69歳と67歳と言う事でしたよね。

『この場合は本人が年金をもらえる年齢になるまでorご両親が他界されているであろう年齢。』

まで掛けるのがセオリーになります。

従って、この場合は25年と言う事になりますね。

金額は、年間で120万円の不足という事ですから、

120万円×25年=3,000万円と言う事になります。

ちょっと多い様な気もしますが、今何かあった時にカバー出来る様にするには必要な額だと言えます。

では、40歳男性25年定期保険 保険金3,000万円 保険料はいくらになるのでしょうか?

調べてみると平均は大体 月額10,000円程度となりました。

では、僕の場合は一体どう言った保険に加入するのかと言うと、

『生命保険』ではなく

『収入保障保険』

に加入します。

耳なれない人も多いかと思いますが、この『収入保障保険』は生命保険の一種で、

『死亡時』、

『高度障害時』

に保険金が支払われるのはおおよそ『生命保険』と一緒です。

しかし、

『生命保険』と大きく異なるのは、保険金を月単位で設定する所にあります。

つまり、どう言う事かと言うと、月額を何万円。と設定し、満期年齢も設定します。

その上で、亡くなった月から満期の年齢まで毎月足りない分だけ保険金が支払われるのです。

例)満期65歳(25年間) 月額10万円 のタイプの場合

10万円×12ヶ月×25年間=3,000万円

【5年後死亡した場合】

10万円×12ヶ月×20年間=2,400万円

【20年後死亡した場合】

10万円×12ヶ月×5年=600万円

毎月、保険金が支払われるので、当然、毎月10万円ずつ保険金が減っていきます。

一見、損な様にも思えるこの就業不能保険ですが、

- 【加入者は】無駄な保険金が省かれる分割安。

- 【保険会社は】保険金を一括で支払う必要がないので、その間運用出来るので安く提供出来る。

結果

保険料がかなり安く済む。

と言うメリットがあるのです。

よく考えてみてください。

今、ご自身が亡くなられたら確かに3,000万円必要ですが、これが20年後、(この例ですと)ご両親が89歳になった時に、このご両親に果たして3,000万円も必要になるでしょうか?

答えはNOですよね。

冒頭に僕が述べました、保険は、

『その人が死亡してしまうとたちまち生活が立ち行かなくなる』場合に掛けるものであり、

保険金はその『立ち行かなくなる』分

のみを掛けておけばオッケーなのです。

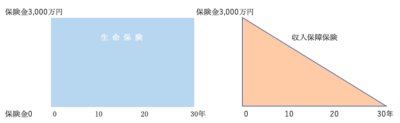

下に、生命保険と収入保障保険の関係を図にしてみました。

左の青が生命保険

右の赤が収入保障保険のイメージ図です。

お互い色を塗っている部分が保険金なのですが、収入保障保険は毎月10万円ずつ保険金が減っていくので、三角形になっていますね。

つまり、何が言いたいかと言うと、生命保険に比べ、少ない面積の分、我々の保険料が安くなると言う事です。

必要な時に必要な額があれば良いので、僕がもし、加入するのであれば『生命保険』ではなく、この『就業不能保険』に加入します。

ちなみに、40歳加入 25年間で、毎月10万円のタイプの保険料は、

約2,800円程度です。

さっきの生命保険料月額10,000円と比べても相当割安な事がお分かり頂けたと思います。

最後に、収入保障保険の注意点を2つ紹介しておきます。

- 加入可能年齢が45〜50歳ぐらいまで。

- 満期が自分の年齢で設定されていて60,65,70,75歳まで。

なので、50代の方は加入出来ませんし、逆に20代の方ですと、強制的に30年超加入しなければなりませんので、こう言った方には、『収入保障保険』より『(定期保険)生命保険』が向いていると言えます。

まとめ

いかがでしたでしょうか?

冒頭で、『終身保険』や『養老保険』は全く必要ないと述べました。

掛け捨てタイプの『定期保険』は上手に使う分には非常に有効な保険と言えますが、今は『掛け捨て生命保険』の立派な代わりと言える『収入保障保険』があります。

以上をひっくるめて、まとめますと、

- 貯蓄や終身の『生命保険』はいらない

- 必要な方は割安や『収入保障保険』がオススメ

- 『収入保障保険』の加入条件に合わない人は『定期保険』がオススメ

僕個人の考えは『収入保障保険』は

『本当に必要な人』だけ

『最低限』で加入しておき、

少しでも多く、運用に回し必要な分はそこから捻出するのが賢いやり方だと思います。

運用初心者からベテランまで『運用のベース』としてオススメです。もちろん僕も使ってますし、買っている商品も全て公開しています。

そして、最後に。

『生命保険』と言えば、働き盛りのお父さんに掛けるイメージをお持ちの方が大半ですが、奥様は本当に必要ないでしょうか?

奥様が専業主婦だから、収入がそんなにないから。と安心して元々『奥様』を『生命保険』を加入するかどうかの眼中にない場合が多いですが、もし奥様に先立たれてしまった場合、家事を全てこなすのは夫であるあなたです。

それが、

- 小さなお子様がいる。

- 専業ではなく奥様も収入があった。

としたらどうでしょうか?

奥様の収入が無くなり、家計の収入が下がった中

バリバリ仕事をこなしながら、小さなお子様の面倒や家事を全てこなす。

なんて事が果たして出来るでしょうか?

『専業主婦』は365日休みがありませんし、とても重労働です。

どうしても手を抜きたい時にでも『外食』や『お手伝いさん』、『ベビーシッター』など費用がかかります。

それを、無償で毎日こなしてくれている奥様の存在を決してあなどってはいけません。

もし、僕がオススメする『収入保障保険』を検討されるのであれば、同時に奥様の分もご検討される事を強くオススメ致します。

上記の様なところでお見積もりをしてもらうのもオススメですが、あくまで『収入保障保険』のみの検討で、他の保険には加入しない様にしましょう。

医療保険について、具体的な入院費用と共に解説しています。生命保険の見直しが終わったら次は医療保険の見直しもしてみましょう。

最後までご覧頂きありがとうございました。

最後までご覧頂きありがとうございました。

コメント