はじめに

扶養。

と言ってもしっかり理解されている方は少ないです。

実は、親を扶養にする事で得られるメリットはかなり大きく、税金が浮くだけではなく、お金が戻ってくるケースもあります。

親を扶養(税法上)の扶養に入れれるかも知れない大まかな条件は以下になります。

- 親が年金生活になっているが何となくそのままにしている。

- 親は年金以外の収入がない。

- 親と同居している。

この3つの条件を満たす方は、非常に大きなメリットを受ける機会を損失し続けている可能性があります。

別居の方も扶養に入れれる可能性があります。

諦めずにご覧ください。

扶養とは、大きく分けて2つあります。

『税法上の扶養』と

『社会保健上の扶養』の2つです。

※『社会保険上』の扶養。親を自分の健康保険に加える事が出来、毎月、親が支払っている『健康保険料』が無料になる事です。

社会保険上の扶養について詳しく知りたい方は、

この記事では、その内の

『税法上の扶養』に絞って解説していきます。

【この記事で分かる事】親を扶養に入れる事が出来ると、、、

- どんなメリットがあるのか?

- どんな人が扶養に入れるのか?

- 加入出来た場合のとんでもない裏ワザ。

- 親を扶養に入れた時のデメリット。

を解説していきます。

ぜひ、最後までご覧下さい。

【税法上編】親を扶養に入れるメリット

まず、

『税法上の扶養』に親を加入させる事が出来ると、受けられるメリットは

『扶養の親1人に付き38万円〜63万円を所得から差し引く事が出来る。』

事になります。

ここでは、税金の説明は省きますが、

最低税率15%(所得税5%+住民税10%)は確実に戻ってくる。とだけ覚えておきましょう。

その控除額は、

| 親の年齢 | 所得税(5〜45%) | 住民税(10%) |

| 70歳未満 | 38万円 | 33万円 |

| 70歳以上(別居) | 48万円 | 38万円 |

| 70歳以上(同居) | 58万円 | 45万円 |

この時点ですでに分からないんだけど?

これは、自分の収入から差し引ける金額(控除額)の事ですよ。

自分の所得税の税率も分からないし。。。

確かにそうですよね。これは一言で説明出来ませんが、

目安として、

年収500万円未満 所得税5%

年収500〜700万円 所得税10%

年収700万円〜 所得税20%

で、当てはめて読み進めてみて下さい。

住民税の税率はどうなるのですか?

住民税は所得に関係なく一律10%になります。

例を使って解説していきますね。

例)所得300万円 所得税10% 住民税10% の場合。

ケース① 親の扶養申請なし。

住民税 300万円×10%=30万円

税金合計 30万円+30万円=60万円

ケース② 父73歳 同居の場合 (親1人扶養)

住民税 (300万円−45万円)×10%=25.5万円

税金合計 24.2万円+25.5万円=49.7万円

扶養なしとの差額60万円ー49.7万円=10.3万円

(300万円−38万円−38万円)×10%=22.4万円

住民税

(300万円−33万円−33万円)×10%=23.4万円

税金合計 22.4万円+23.4万円=45.8万円

扶養なしとの差額60万円ー45.8万円=14.2万円

(300万円−43万円−38万円)×10%=21.9万円

住民税

(300万円−38万円−33万円)×10%=22.9万円

税金合計 21.9万円+22.9万円=44.8万円

扶養なしとの差額60万円ー44.8万円=15.2万円

(300万円−58万円−58万円−48万円−48万円)×10%=8.8万円

住民税

(300万円−45万円−45万円−38万円−38万円)×10%=13.4万円

税金合計 8.8万円+13.4万円=22.2万円

扶養なしとの差額60万円ー22.2万円=37.8万円

【税法上編】親を扶養に入れる条件

親を税法上の扶養に入れる事が出来れば、かなりの節税になる事はお分かり頂けたと思います。

では、親を扶養に入れる事の出来る条件をみていきましょう。

下記に全て当てはまればオッケーです。

- 親の『所得』がゼロ

- 同居、もしくは別居だが生計が一

親の収入がゼロなんてあり得ないわ。

年金ももらってるし。

『収入』じゃなくて『所得』ですよ。

年金は『基礎控除額』が大きいので、

『所得』にするとゼロの方は実は多いのです。

諦めずに見ていきましょう。

1,親の『所得』がゼロ

これは、『収入』ではなく『所得』がゼロであればオッケーです。

そして、この項目さえクリア出来ていて同居であれば、扶養に入れる事が可能ですので、しっかりチェックしていきましょう。

『収入』から『控除』を引いたものが『所得』となります。

では、年金の控除額を見ていきましょう。

【公的年金の控除額】

| 65歳未満 | 60万円 |

| 65歳以上 | 110万円 |

これに、誰でも差し引ける『基礎控除』と言うものが48万円加わります。

なので、親が年金収入のみの場合の『所得ゼロ』とは、

| 65歳未満 | 60万円+48万円=108万円 |

| 65歳以上 | 110万円+48万円=158万円 |

年金額が、これ以下であった場合、扶養対象となります。

もし、年金をもらいながらお仕事をされている場合は、給与だけの年間収入が55万円以下である事が条件です。

税務上の扶養に入れる親の収入【まとめ】

年金収入108万円以下 プラス 給与収入55万円以下

【65歳以上】

年金収入158万円以下 プラス 給与収入55万円以下

2,同居、別居だが生計が一

同居の場合は無条件でオッケーです。

別居の場合の『生計が一』であればオッケー。

でも、生計が一。

って何?って感じですよね。

定義上はこー言う意味らしいです。

国税庁HPより

会社員、公務員などが勤務の都合により家族と別居している又は親族が修学、療養などのために別居している場合でも、①生活費、学資金又は療養費などを常に送金しているときや、②日常の起居を共にしていない親族が、勤務、修学等の余暇には他の親族のもとで起居を共にしているときは、「生計を一にする」ものとして取り扱われます

うーん。

分かりにくいですね。

ざっくり言うと、

別居だけど、私が親の生活費の面倒みています。

って事で、

生計が一緒。

つまり生計が一。と言う事です。

これでも、分かりにくいですよね。

つまり、

基本的な条件は仕送りしている。って事になります。

しかし、これについては

税務署も具体的な金額などを示している訳ではなく、何ともあいまいな表現になっている訳です。

実際、金額に基準がある訳ではありませんし、

通帳のコピーなどの証拠書類の提出も、

『生活費を手渡ししているのでありません。』

で通った方もおられたりで、

『生計が一』

の基準が何ともあいまいな感じです。

なので、身に覚えがある人は税務署に尋ねてみるしかない。

と言う回答になりますが、あくまで悪用は禁止です。

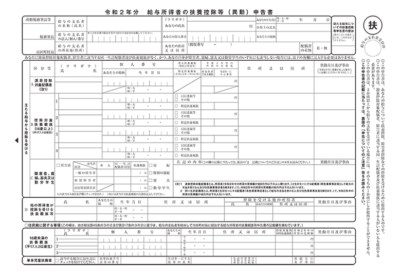

【税法上編】親を扶養に入れる手続き

サラリーマンの方なら毎年、年末にハンコを押している給与所得者の扶養控除等(異動)申告書。のBの部分に(扶養に入れたい)親の名前などを記入して提出するだけです。

↓↓↓

この書類、見覚えありますよね?

年末、書類をもらった際に名前を書いても良いですが、忘れない内に行っておきたい方は、会社の総務に、

親を税務上の扶養に入れたい旨を伝えれば

給与所得者の扶養控除等(異動)申告書をもらう事が出来ます。

【税法上編】親を扶養に入れた後の裏ワザ

おかげ様で父と母、二人共扶養に入れる事が出来ました。

それは、おめでとうございます。

でも、随分前から条件に当てはまってたから、

もう少し早く申請しとけば良かった。

そうなんですね。

でも、諦めるのはまだ早いですよ。

ん?

ひょっとして取り戻せたりするのですか?

はい。

全部は無理ですが、過去5年分は申請する事で取り戻す事が出来ますよ。

例えば、

先程のケース③の場合だと、年間14.2万円なので5年分で71万円を取り戻す事が出来ます。

マジですか!!!?

マジです。

これは、前から扶養に出来たのに、扶養に入れていない場合に限って『さかのぼり申請』が出来ます。

申請方法するのに用意する物は以下の通りです。

- 親(扶養に入れる)の非課税証明書、又は、所得証明書。

- 自身のマイナンバーカード

- 自分の証明書(運転免許、パスポートなど)

- 印鑑

- 振り込み用の通帳の口座(店番号、口座番号が分かれば良い)

- (同居の場合)住民票 (同居している証明になる為)

- (別居の場合)親に振り込みしている証拠になる物 (口座の写しなど)

こうやって見ると多い様ですが、面倒なのは、非課税証明書と住民票ぐらいで後は家にある物ばかりです。

『非課税証明証』も『住民票』も役所で簡単に取れます。

『住民票』に関しては、マイナンバーカードがあればコンビニでも取得可能です。

上記を全て揃えたら、いざ税務署へ!

ですが、

いきなり行っても対応してくれない可能性もあるので、

行く前には、

税務署へ問い合わせして予約をしてから行く事をオススメします。

【税法上編】親を扶養に入れれるかも!?の番外編

・仕送りしている人の中で収入が無い。

本人は6親等、配偶者は3親等まで

扶養に入れる事が可能です。

『本人6親等、配偶者3親等』と言われてもピンとこないと思いますが、

例えば、

本人の祖父、祖母はもちろん、叔母、伯父、従兄弟まで範囲に入ります。

他、範囲内に入る一例)

- 本人のいとこ

- 本人のいとこの息子

- 本人のいとこの孫

- 本人のひいおじいちゃん

- 本人のひいおじいちゃんの娘

- 配偶者の叔父、叔母

- 配偶者の甥っ子

- 配偶者のひいおばあちゃん

などなど、

6親等と言うとかなり幅広くカバーできますので、一度調べて見ても良いかも知れませんね。

【税法上編】親を扶養に入れれるかも!?デメリット

親を扶養に入れる事が出来ても、実はデメリットが2つあります。

扶養に入れる前に必ずご確認下さい。

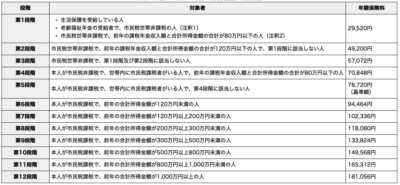

親を扶養に入れれるかも!?のデメリット1 親の介護保険料がアップする。

年金世代(65歳以上)では介護保険料は、(親)自身の年収だけではなく、扶養されている方(あなた)の年収の合算で決められています。

なので、扶養にしてしまう事によって逆に親の介護保険が(年間3万円〜7万円程度)上がってしまうのです。

徳島県庁HPより参照

65歳以上の介護保険は、以上の様に12段階の年収で決められています。

親の年金収入のみの場合と、

あなたの収入と親の年金の合算

では、

かなりの介護保険料アップとなりますので、

扶養に入れた場合のメリットと、

介護保険金額アップのデメリット

をよく比較してから扶養に入れられる事をオススメ致します。

介護保険は各自治体で金額などが異なります。

詳しくは、お住まいの地域のホームページをご確認ください。

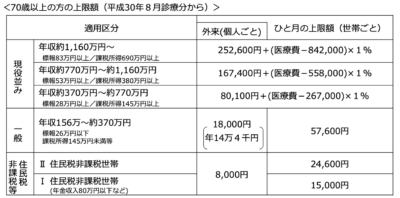

親を扶養に入れれるかも!?のデメリット2 高額医療費がアップする。

親が、将来手術や入院などを余儀なくされた場合でも、医療費の月額には上限があり、それ以上は『健康保険』から捻出されます。

しかし、『高額医療費』の上限も、(親)本人の収入により異なります。

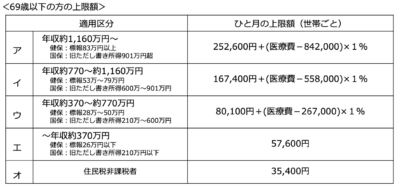

69歳以下と70歳以上で計算式が異なります。

扶養に入れれる。と言う事は、今あなたのご両親は、

69歳以下 35,400円

70歳以上 24,600円or15,000円

です。

これを、あなたの年収と合算して、当てはまる所が1ヶ月の限度額に変わります。

80,100円の方が多数になると思いますが、横の計算式は極めて少ない加算なので無視してもらって構いません。

※例)医療費月額 30万円→330円、50万円→2,330円加算

これは、もし、ご両親が高額の医療費を使ってしまった時だけ影響してくる部分ですが、頭に入れておいた方が良いでしょう。

これが、デメリットの2つ目です。

【税法上編】親を扶養に入れれるかも!?100万円返ってくるケースもあり!のまとめ

いかがでしたでしょうか?

まとめますと、親の扶養に入れる条件は、

- 親の『所得』がゼロ

- 同居、もしくは別居だが生計が一

親を扶養に入れる事でのメリットは、

逆に、親を扶養に入れる事でのデメリットは、

- 親の介護保険料が年間3万円〜7万円程度アップする。

- 親の高額医療費の限度額が5万円程度アップする。

さらに、まとめますと、

になります。

条件に当てはまる方は、一度よくご検討されてから申請される事をオススメ致します。

扶養に入れなそうな方は、生活費を削減する方法もあります。良ければご覧ください。

FP中野事務所では、『資産運用』『保険の見直し』『年金2,000万円問題』など相談業務を行なっております。

気になられた方はお気軽に『お問い合わせ』からご連絡下さい。

最後までご覧頂きましてありがとうございました。

コメント